Finansal istikrar raporu

Merkez Bankası, önümüzdeki dönemde finansal istikrara yönelik en önemli risklerin, iktisadi faaliyetteki toparlanmanın beklenenden yavaş olması ve buna bağlı olarak yüksek işsizlik oranları ile küresel finans piyasalarında yaşanabilecek yeni şoklar olduğu konusunda uyardı.

Toparlanmanın kalıcılığına ve gücüne ilişkin risklerin canlı olduğuna dikkat çeken Merkez Bankası, küresel ekonomideki iyileşmenin mevcut kamu desteklerine dayanmadan sürdürülebilirliği yönündeki endişelerin önemini koruduğuna dikkat çekti. İktisadi faaliyette ılımlı bir iyileşme bekleniyor olsa da, işsizlik oranlarının yüksek seyrini korumasına bağlı olarak hane halkının borç geri ödemelerinde bir süre daha sorunlar yaşanacağını kaydeden Merkez Bankası, ancak bu sorunların özellikle konut kredileri için ABD ve Avrupa ortalamalarına kıyasla daha ılımlı seyretmesi beklendiğinin altını çizdi. Tahsili gecikmiş alacakların artmaya devam ettiğine işaret eden Merkez Bankası, iktisadi faaliyetteki toparlanmanın kademeli olacağı göz önüne alındığında, bu artışın bir süre daha devam edebileceği mesajını verdi.

Merkez Bankası yılda iki kez yayınlanan Finansal İstikrar Raporu'nun ikincisini açıkladı. Raporda özetle şu değerlendirmelerde bulunuldu:

Finansal istikrarı bozacak en önemli 3 risk

Önümüzdeki dönemde, finansal istikrara yönelik en önemli risklerin, iktisadi faaliyetteki toparlanmanın beklenenden yavaş olması ve buna bağlı olarak yüksek işsizlik oranları ile küresel finans piyasalarında yaşanabilecek yeni şoklar olduğu değerlendirildi. Merkez Bankası küresel krizin yurt içi ekonomi üzerindeki olumsuz etkilerini sınırlamak için üzerine düşeni yapmayı sürdürecek. Alınan parasal tedbirlerin orta vadede mali disiplin ve yapısal düzenlemelerle desteklenmesi büyük önem taşıyor. Bu çerçevede, Orta Vadeli Program'ın ve Avrupa Birliği'ne uyum ve yakınsama sürecinin gerektirdiği yapısal düzenlemelerin hayata geçirilmesi konusunda atılacak adımlar önemini koruyor.

Toparlanmanın kalıcılığına ve gücüne ilişkin riskler canlı

Küresel krizin finansal piyasalar üzerindeki etkileri, uygulanan parasal ve mali tedbirlerin de katkısıyla 2009 yılının üçüncü çeyreğinde azaldı. Finansal piyasalarda gözlenen bu gelişmelere karşın küresel ekonomiye dair öncü göstergelerdeki iyileşmenin yavaş ve istikrarsız olması, işsizlik oranlarının yüksek düzeylerdeki seyrine devam etmesi ve bankacılık sektöründeki sorunların hala tam olarak çözülememiş olması, toparlanmanın kalıcılığına ve gücüne ilişkin riskleri canlı tuttu. Küresel ekonomideki iyileşmenin mevcut kamu desteklerine dayanmadan sürdürülebilirliği yönündeki endişeler önemini koruyor.

Tahsili gecikmiş alacakların artması bekleniyor

2008 yılı son çeyreğinden bu yana devam eden politika faiz indirimlerinin piyasa faizlerine yansımasının, likiditeye ilişkin alınan tedbirlerin ve risk algılamalarındaki iyileşmenin desteğiyle kredilerde sınırlı da olsa bir toparlanma gözlenmeye başladı. Bununla birlikte, tahsili gecikmiş alacaklar (TGA) artmaya devam etmekte olup, iktisadi faaliyetteki toparlanmanın kademeli olacağı göz önüne alındığında, bu artışın bir süre daha devam edebileceği düşünülüyor. Diğer taraftan, 5464 sayılı Kanun kapsamında ve takip eden dönemde gönüllülük esasına göre yeniden yapılandırılan temerrüde düşmüş kredi kartı borçlarının ödenmesinin, önümüzdeki dönemlerde TGA oranlarını olumlu etkilemesi bekleniyor. Özellikle son aylarda konut kredilerinde başlayan ivmelenmenin önümüzdeki dönemde Kredi Garanti Fonu'na verilen desteğin de devreye girmesiyle KOBİ kredilerinde de görülebileceği ve genel olarak kredilerde kademeli bir iyileşme olması bekleniyor.

Talep belirsizliği ve düşük kapasite kullanımı yatırım harcamalarını sınırlamaya devam edecek

Küresel krizde, daralan dış talebe bağlı olarak ihracatta gözlenen keskin düşüş ve Türkiye'de de bozulan beklentiler nedeniyle yatırım ve tüketim harcamalarının ertelenmesi, iktisadi faaliyette ciddi bir yavaşlamaya yol açtı. Türkiye ekonomisi, 2009 yılının ikinci çeyreğinde büyük ölçüde vergi teşviklerinin tüketim harcamalarını artırması nedeniyle hızlı bir toparlanma gösterdi. Bununla birlikte, tüketim talebinin ikinci çeyrekte sergilediği kayda değer yükselişten sonra, yılın geri kalan bölümünde daha zayıf bir seyir izlemesi beklenmekte. Süregelen talep belirsizliği ve düşük kapasite kullanımı ise yatırım harcamalarını sınırlamaya devam edecek. Bu çerçevede, istihdam koşullarının kalıcı olarak iyileşmesinin uzun zaman alacağı anlaşılmakta. Önümüzdeki dönemde iktisadi faaliyetteki toparlanmanın yavaş ve kademeli bir eğilim göstermesi bekleniyor.

Cari açığın finansman yapısı krizin etkisiyle değişikliğe uğradı

Enerji fiyatlarının düşmesine ve Türkiye'de azalan tüketim ve yatırım talebine bağlı olarak dış ticaret açığındaki azalış, cari açığın 2008'in son çeyreğinden itibaren önemli ölçüde gerilemesine neden oldu. Ayrıca, cari açığın finansman yapısının da krizin etkisiyle değişikliğe uğradığı gözlendi. Önceki dönemlerde yurt dışından sağladığı uzun vadeli kaynaklarla cari açığı finanse eden özel sektör, son dönemde net dış borç geri ödeyicisi durumuna geçti. İktisadi faaliyetteki canlanma ve enerji fiyatlarının, cari açığın önümüzdeki dönemdeki gelişiminde de belirleyici olması bekleniyor.

Döviz kredisi kullanımının bir kısmı daha yurt içi şubelere kayacak

2008 yılının son çeyreğinden itibaren, hem bankaların hem de banka dışı kesimin uzun vadeli dış kredi yenileme oranında düşüş görüldü. Bu gelişmede, dış finansman imkanlarının daralması ve maliyetlerinin artmasının yanı sıra yurt içi kredi piyasası ve iktisadi faaliyetteki daralmaya bağlı olarak gerek bankacılık sektörünün gerekse banka dışı kesimin dış finansman ihtiyacının azalması da rol oynadı. Banka dışı kesimin dış kredi yenileme oranındaki düşüşte, Türk Parası Kıymetini Koruma Hakkında 32 Sayılı Karar'da yapılan değişikliğin de etkisiyle Türkiye'de faaliyet gösteren bankaların yurt dışı şube ve iştirakleri üzerinden kullandırdıkları kredilerin bir kısmını, yurt içi şubelerine kaydırmaları da etkili oldu. 2008 yıl sonu ile kıyaslandığında reel sektörün yurt dışındaki yabancı ticari bankalar ile diğer kuruluşlardan kullandığı kredilerde kayda değer bir değişim olmadığı görüldü. Önümüzdeki dönemde de bankaların yurt dışı şube ve iştiraklerince kullandırılan döviz kredilerinin bir kısmının daha yurt içi şubelere kaymaya devam etmesi bekleniyor. Dolayısıyla, banka dışı kesimin uzun vadeli dış kredi yenileme oranlarında yaşanan düşüşe ilişkin yapılacak değerlendirmelerde, söz konusu mevzuat değişikliğinin etkisi de göz önünde bulundurulmalı.

Temel enflasyon göstergeleri düşük seyrini koruyacak

Önümüzdeki dönemde, baz etkisi nedeniyle yıllık enflasyonda dönemsel artışlar görülebileceği düşünülse de temel enflasyon göstergelerinin düşük seyrini koruyacağı tahmin ediliyor. Yaşanmakta olan küresel kriz nedeniyle 2009 yılında gelirlerdeki azalış ve harcamalardaki yükselişe bağlı olarak, diğer ülkelerde olduğu gibi Türkiye'de de merkezi yönetim bütçe açığı önemli ölçüde artıp, bunun neticesinde de kamunun borçlanma gereği yükseldi. Bütçe açıklarının önümüzdeki dönemlerde mali sürdürülebilirlik kaygılarını artırmasının engellenmesi için kısa vadedeki mali genişlemenin orta vadede telafi edilmesi gerekiyor. Orta Vadeli Program'da 2010-2012 yıllarında kriz döneminde hızla artan bütçe açıklarını kademeli bir şekilde azaltmayı amaçlayan tutarlı bir çerçeve sunuldu. Önümüzdeki dönemde kamu borçlanma gereksiniminin kontrol altına alınması ve borcun sürdürülebilirliğine ilişkin kaygıların engellenmesi için Program'da öngörülen tedbirlerin kararlılıkla uygulanması büyük önem arz ediyor.

Hanehalkı yükümlülükleri, 2009 yılının ilk altı ayında da artmaya devam etmekle birlikte halen birçok ülkeye göre düşük seviyede seyrediyor. Ayrıca, hanehalkı yükümlülüklerinin faiz ve kur riskinin sınırlı olması, hanehalkının ekonomik konjonktürdeki olumsuz gelişmelerden nispeten daha az etkilenmesini sağlıyor. 32 Sayılı Karar'da yapılan değişiklikle hanehalkının dövize endeksli kredi kullanımı engellenmiş olup, önümüzdeki dönemde hanehalkının borçları nedeniyle kur riski taşımasının önüne geçildi. Öte yandan, küresel krizle birlikte ekonomide yaşanan daralma işsizliği arttırıp, bu durum hanehalkının borç geri ödeme kapasitesini olumsuz etkiledi. Her ne kadar iktisadi faaliyette ılımlı bir iyileşme bekleniyor olsa da, işsizlik oranlarının yüksek seyrini korumasına bağlı olarak hanehalkının borç geri ödemelerinde bir süre daha sorunlar yaşanması, ancak bu sorunların özellikle konut kredileri için ABD ve Avrupa ortalamalarına kıyasla daha ılımlı seyretmesi bekleniyor.

Kredi piyasasında daralma özellikle kobileri etkiledi

Yurt içi ve yurt dışı talebin gerilemesiyle firmaların satış gelirleri düştü. Satış gelirlerinin düşmesine bağlı olarak firmaların faaliyet karlılığı azalmış ve ödeme güçleri zayıfladı. Bununla birlikte, Türk Lirası'nın değerinin son dönemlerde istikrar kazanması, yabancı para kredileri ve açık pozisyonu yüksek firmaların ödeme güçlerinin daha fazla bozulmasını sınırladı. Firmaların borç ödeme gücündeki zayıflama, bankaların kredi arzını sıkılaştırmalarına neden olurken, yavaşlayan iktisadi faaliyet de firmaların kredi talebini daraltmış ve bunun sonucunda firmalar net borç ödeyicisi oldu. Firmalar ölçekleri itibarıyla değerlendirildiğinde ise kredi piyasasındaki daralmanın özellikle KOBİ'ler üzerinde etkili olduğu görüldü. Türk bankacılık sektörü ise 2001 krizinden sonra kararlılıkla uygulanan reformlar sayesinde, güçlü yapısını korudu.

Sektör likidite riski yönetiminde ihtiyatlı bir yaklaşım sergiliyor

Merkez Bankası'nın aldığı önlemlerin yanı sıra, son dönemde küresel risk algılamasındaki olumlu gelişmelerin de etkisiyle likidite şartlarının göreli olarak iyileştiği gözleniyor. Bankacılık sektörünün en önemli kaynağının mevduat olması, bankaların bankalar arası fonların oynaklığına olan duyarlılığını kısıtlıyor. Ayrıca, 2008 yılı sonundan itibaren bankacılık sektörünün kredilerinin payını azaltıp, menkul değerlerini artırmasının da etkisiyle, likidite yeterlilik rasyolarının belirlenen yasal oranların üzerinde seyretmesi, sektörün likidite riski yönetiminde ihtiyatlı bir yaklaşım sergilediğinin göstergesi olarak kabul ediliyor.

Bankacılık sektörü kur riski taşımama eğilimini sürdürüyor. Sektörün bilanço içindeki açık ve bilanço dışındaki fazla pozisyonunun seviyesi küresel risk iştahındaki iyileşmeye paralel olarak artışını devam ediyor. Bankacılık sektörü, 2009 yılı Eylül ayında net faiz gelirinin artması ve net ticari kardaki yükseliş sonucunda karlılığını artırdı. Bu durum, Merkez Bankası politika faiz oranlarındaki indirimlerin etkisiyle fonlama maliyeti azalırken söz konusu indirimlerin özellikle uzun vadeli kredi faizlerine aynı oranda yansımamasından ileri geliyor. Ancak, bankalar arasında kredilerde başlayan rekabetin fiyatlara yansımaya başlaması ve TGA'larda sürmesi beklenen artışların, 2010 yılında benzer karlılık performansının sürdürülebilmesini güçleştireceği düşünülüyor.

Özellikle gelişmiş ülkelerde, krizin etkisiyle bankaların sermayelerinde meydana gelen aşınmanın sermaye artırımı veya devlet destekleriyle aşıldığı bir dönemde, Türk bankacılık sektörü güçlü sermaye yapısını sürdürmüş ve herhangi bir devlet desteğine ihtiyaç duymadı. Sermaye yeterliliği rasyosunun (SYR), incelenen tüm dönemlerde, yasal sınır olan yüzde 8'in ve hedef rasyo olan yüzde 12'nin üzerinde olduğu görüldü. Yapılan senaryo analizleri, bankacılık sektörünün sermaye yapısının çeşitli şoklar sonucunda oluşabilecek zararları karşılayabilecek düzeyde olduğunu gösterdi. Bankacılık sektörünün sağlamlığının bir göstergesi olarak izlenen Finansal Sağlamlık Endeksi, 2009 yılında dalgalı bir seyir izlemiş, Eylül ayında ise sermaye yeterliliği ve karlılık alt endekslerindeki artışa bağlı olarak 2008 yılı sonuna göre artış göstererek, olumlu seviyesini korudu.

En Çok Okunan Haberler

-

CHP'ye yeni transferler: Rozeti Özel takacak

CHP'ye yeni transferler: Rozeti Özel takacak

-

Tartışmalar sonrası istifa etti! Yeni CEO eşi oldu

Tartışmalar sonrası istifa etti! Yeni CEO eşi oldu

-

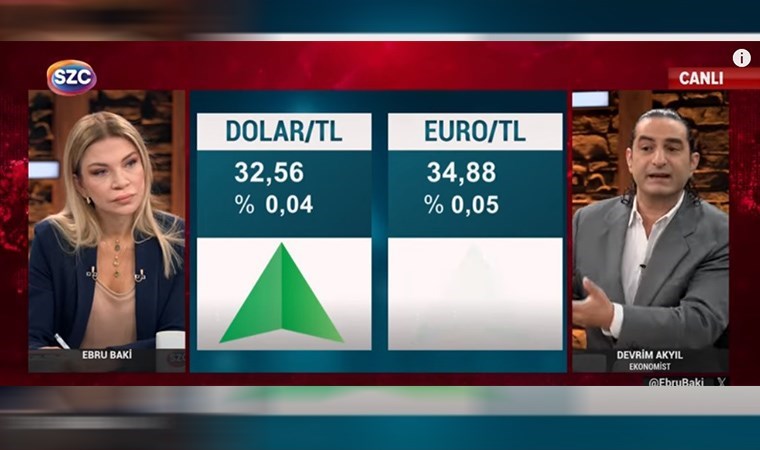

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

-

Yandaş ‘gazeteci’den tepki çeken çıkış

Yandaş ‘gazeteci’den tepki çeken çıkış

-

'Müzakere edilmez!'

'Müzakere edilmez!'

-

Mevduat hesaplarında yeni dönem

Mevduat hesaplarında yeni dönem

-

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

-

'Şu an Cumhur İttifakı'nda mısınız' sorusuna yanıt

'Şu an Cumhur İttifakı'nda mısınız' sorusuna yanıt

-

Mersin’de hasat erken başladı: Kilosu 45 TL

Mersin’de hasat erken başladı: Kilosu 45 TL

-

Mehmet Ali Yılmaz evinde ölü bulundu!

Mehmet Ali Yılmaz evinde ölü bulundu!