Ekonominin geleceği

Türkiye Bankalar Birliği Başkanı Ersin Özince, ''Türk finans sektörü olarak, başta hükümetimiz, sayın Başbakanımız, otoritelerimiz olmak üzere, İstanbul Finans Merkezi söylemini geliştirdik. Yaşanan sorunlara rağmen, bu konuda tam bir fikir birliği içinde ilerlediğimizi ifade etmek isterim'' dedi.

Türkiye Bankalar Birliği Başkanı ve Türkiye İş Bankası Genel Müdürü Ersin Özince, Sermaye Piyasası Kurulu'nun 27. kuruluş yıldönümü nedeni ile düzenlenen ''Küresel Mali Piyasalar ve Düzenlemelerin Geleceği'' konulu toplantıda yaptığı konuşmada, İstanbul'un finans merkezi haline getirilmesinde amaçlarının Türkiye'yi finansal açıdan en anlaşılır, en şeffaf, örnek bir ülke, bir platform haline getirmek ve Türkiye'nin global refaha özellikle yöresi açısından daha fazla katkı sağlamasını temin etmek ve dünyanın her yerinde Türk yatırımcıların çok daha arzulanan yatırımcı olmasını sağlamak olduğunu söyledi. Yaşanan sorunlara rağmen, bu konuda tam bir fikir birliği içinde ilerlendiğini ifade eden Özince, şöyle devam etti:

''Halen ciddi eksiklikler var ama bunların teşhisinde, ne otoritelerimizle, ne hükümetimizle farklı bir görüşümüz yoktur. Ülkemizin çeşitli sosyal ve siyasal özellikleri nedeniyle, imkanlarımızın kısıtlılığı, bazen büyük hamleler yapmamızı engellemektedir. Bu nedenle de özellikle global sistemde lider konumda olan büyük ağırlık taşıyan ekonomilerin ve onların yönlendiricilerinin desteği ve koordinasyonuna ihtiyacımız olduğunu şahsen düşünüyorum.''

''Serbest piyasa denetimi, sermayesini vermeye başladı"

Özince, uzun yıllar üzerinde çalışılan serbest piyasa deneyiminin Türkiye'de son yıllarda semeresini ciddi olarak vermeye başladığını belirterek, bunun şu anda Türkiye'de mali sektöre gelen uluslararası sermaye miktarı ile görüldüğünü kaydetti.

Türkiye'nin komşu AB ülkeleri dahil, yöre coğrafyasında, şu anda en yüksek finans sektörü sermayesine sahip olduğunu belirten Özince, Türkiye'nin içinde bulunduğu coğrafyada gelişen ülkelere çok önemli bir örnek teşkil etmenin yanı sıra, finansal sektöründeki her nevi gelişme ile onları da büyüme, gelişme ve piyasa ekonomisi konusunda yönlendireceğini söyledi.

''Şu anda yaşanmakta olan uluslararası sorunda, Türkiye örneğinin dikkatle incelenmesinin ve gelişen ekonomilerin yanı sıra, gelişmiş ekonomiler açısından da basit ama esas olan piyasa prensiplerinin belki tekrar hatırlanmasını sağlayabilir diye düşünüyorum'' diyen Özince, Türkiye'nin 2001 yılında çok ciddi bir mali sistem yapılandırmasının yanı sıra, reel sektör yapılanmasını da realize etmek zorunda kaldığını hatırlattı.

''Mevduat sahipleri ve yatırımcılarla ilgili tereddüt yok"

Özince, bu sürecin gelişiminde özellikle AB ile olan geniş platformlu ilişkiler doğrultusunda Basel 2 seviyesindeki prensipler dahil bir yol haritasını, ülke politikası olarak ilan etmek suretiyle, kendisini imkanlarını da zorlayarak çok ciddi taahhütler altına soktuğunu kaydetti.

Bu sayede, bankacılık sektöründe çok ciddi sermaye birikimi olduğunu ve o sermaye birikiminin kalitesinde de çok önemli gelişmeler olduğuna dikkati çeken Özince, şöyle devam etti:

''Yani sektörümüzde 50 milyar doları aşkın bir sermaye birikimi olurken, SPK ve BDDK'nın yönlendirmeleri ile sektör hem şeffaflaştı, hem de sermayenin gerek yaygınlığı, gerekse de kalitesi örneğin serbest sermaye bu dönemde bankacılık sektöründe gelişme gösterdi. İşte o sayededir ki uluslararası finansal krizin bana göre üzerinden 1,5 yıl süre geçmesine rağmen 2009 başına kadar gerek otoritelerimizle, gerekse ekonomi yönetimi ile kriz tedbirlerinden çok serbest piyasa ekonomisini nasıl geliştirebiliriz, Türkiye'yi uluslararası gelişmiş piyasa pratiği ile nasıl entegre edebiliriz konusunu görüştük.

Bugün Bankalar Birliği'nin en önemli konusu, Türkiye'de bankaların yeniden yapılandırılması, sermayelendirilmesi değildir. Bankacılık ile risk prensiplerinin gözden geçirilmesi, öğrenilmesi, geliştirilmesi, mevduat garantisi değildir. Ne mevduat sahipleri ile ne yatırımcılarla ilgili hiçbir tereddüt yoktur.

Buna rağmen çoğu banka halka açık bankadır ve piyasa değerlerinde çok ciddi kayıplar tabiki olmuştur. Ama bunlar ne yönetimlerin, ne de uzun süreli yatırımcıların tereddütünü gerektirecek seviyede olmamıştır, çünkü halen sermaye yeterlilik rasyosu dahil konularda marjlı çalışıyoruz.''

Bu sözlerinin geleceğe dönük dikkatli olmayı ve dünyadaki gelişmelerden halen süren etkilenimi de iyi yönetmeyi ihmal edelim anlamına gelmediğine işaret eden Özince, Türkiye'nin uluslararası piyasalarla entegrasyon konusunda taahhütkar bir ülke olduğunu ve bunun da her yönüyle değerlendirilmesi ihtiyacı bulunduğunu söyledi.

Özince, ''Bu ve bunun gibi ülkeler özellikle gelecek dönemde global anlamdaki regülasyonlarda nazarı dikkate alınmalı bu ülkelerin Türkiye gibi ülkelerin kazanımlarının kullanılması, global ticaretin, global finansal sistemin daha iyi çalıştırılması için bu ülkelerin birikimlerinin kullanılmasının ihmal edilmemesi kanaatindeyim'' dedi.

SPK Başkanı Erol

SPK Başkanı Turan Erol da küresel finansal krizin üç nedeni olduğunu belirterek, bu nedenleri aşırı borçlanma, düşük faiz, ahlaki çöküntü ve kredi derecelendirme konusunda yaşanan fiyasko olarak sıraladı.

Kredi derecelendirmede menfaat çatışmalarının söz konusu olduğunu ve bunun yerine ne koymak gerektiğinin düşünülmesinin gerektiğine işaret eden Erol, şöyle devam etti:

''Ama bunu da tümüyle devre dışı bırakmak söz konusu değil, yeni mekanizmalar koymak gerekiyor. Asıl bu noktada finansal risk değerlendirmesi, önemli bir konu haline geldi. Bunun üzerinde yoğunlaşmalıyız. Risk yönetimini ağırlıklı kullanarak, derecelendirmeyi ikinci plana bırakmalıyız. Şirketler kendileri ile ilgili risk yönetimi konusunda çok ayrıntılı olarak yatırımcılara ve piyasaya çok ayrıntılı bilgi sunmak zorundalar.''

Krizin bir başka nedeninin de yatırım ve ticari bankaların içiçe geçmesinden kaynaklandığını ifade eden Erol, bu çerçevede, finansal sistemde aracılık sisteminin yeniden gözden geçirilmesi gerektiğini söyledi.

Erol, organize piyasaların krizde önleyici faktör olarak çıktığını belirterek, onun için tezgahüstü piyasalar yerine, ağırlıklı olarak organize piyasaların kullanılması gerektiğini kaydetti.

Turan Erol, sermaye piyasalarında likidite ve yatırımcı güveni açısından bir sorun yaşanmadığını da sözlerine ekledi.

''Süreç gelişmekte olan ülke krizine dönüşebilir''

Devlet Bakanı ve Başbakan Yardımcısı Nazım Ekren, konferansın açılışında yaptığı konuşmada, küresel finans krizinin ortaya çıkış nedenleri, gelişim dinamiği ve bugün ulaştığı süreçte muhtemel etkilerinin değerlendirilebileceği bir ortamın bulunduğunu belirterek, ''1,5 yılı geçen süre içinde elbette olanları tahlil, analiz etme konusunda gerekli veri ve bilgilere en azından kısmen şu anda sahibiz'' dedi.

Küresel finans krizinin serencamı tartışıldığı ve değerlendirildiğinde değişik bir tabloyla karşılaşılabileceğini ifade eden Ekren, ilk olarak ''mortgage krizi'' olarak adlandırılan bu sürece, daha sonra ''likidite krizi'' ve ''kredi krizi'' denildiğini, bir zaman sonra da ''mükemmelliğin kırılganlığı'' gibi oldukça manidar bir tanımlamanın gündeme geldiğini söyledi. Ekren, bu sürecin son günlerde de ''likidite komplikasyonları'' olarak tanımlanmaya başladığını belirtti.

Bu süreçten özellikle yükselen ya da gelişmekte olan ekonomilerin çıkartacağı dersler olduğuna işaret eden Ekren, şöyle devam etti:

''Bunlardan bir tanesi detaylı ve yeteri kadar veri ve bilginin toplanmadığı konularda politika üretmede başarısız olunmaktadır. Dolasıyla belki de krizin tanımlanması gereken bir başka boyutu da iletişim krizi özelliğini taşıyor olmasıdır. Veri ve bilgiler yeterli, kaliteli ve gerektiği zaman da üretilip, paylaşılmadığında ortaya çıkan sonuçları yönetmek ve düzenlemek çok kolay olmamaktadır.

İkincisi finans sektöründe ister para piyasasında, ister sermaye piyasalarında muhtemel bütün riskleri tanımlayabiliyor, ölçebiliyor, izleyebiliyor ve yönetebiliyoruz. Ama bir tanesi ancak hasar tespit dediğimiz işin son aşamasında gündeme gelen risktir. Buna da 'ahlaki riziko' diyoruz. Belki de sorunun üzerinde durulması gereken detay bir parçası da burada yatmaktadır.

Son olarak krizin ortaya çıkardığı tabloyu yeniden şekillendirme de nelerin yapılabileceğidir? Tabii iletişim krizi olduğunda mükemmelliğin kırılganlığının tartışıldığı bir ortamda bütün göstergeler bütün ilişkiler sonuçta karşılıklı güvenin yeniden tesisine odaklanmış olmakta.''

Bu süreçte özellikle güveni yeniden restore ederek, girişimcilik duygularını korumanın belki de bütün dünya için üzerinde durulması gereken en önemli yapısal reform özelliği taşıdığına dikkati çeken Ekren, güvenin yeniden restore edilmesinde sadece ekonomi yönetimlerinin değil, piyasadaki bütün oyuncuların yeni dönem mimarisini şekillendirecek bu düzenleme anlayışına ciddi katkı sağlamasının da özel bir önem taşıdığını vurguladı. Ekren, düzenlemelerin geleceğinin aynı zamanda oyuncuların yeni dönemde nasıl bir güven ortamı arzu ettiklerinin de önemli ipuçlarını vereceğini kaydetti.

Finans sektörünün büyüklüğünün yanında bu sektörün gelişmiş ya da gelişmekte olan ülkelere yaptığı yatırımların da önemli olduğunu vurgulayan Ekren, şunları kaydetti:

''Başlangıçta gelişmiş ekonomilerin krizi olarak adlandırılabilen bu sürecin, gelişmiş ülkelerin ya da gelişmekte olan ülkelerin finans sektörünün yatırım yaptığı ülke profillerine baktığımızda gelişmekte olan ülke krizine dönüşme ihtimali yüksektir. Türkiye ekonomisi açısından bakıldığında hem bankacılık sektörünün ve hem de sermaye piyasalarının bu açıdan özel bir risk ve kırılganlık içermediğidir. Dolasıyla finans sektöründeki büyümenin sağlıklı ve adım adım içeren bir süreçte yapılması da yeni dönem için üzerinde duracağımız önemli konular olacaktır.''

En Çok Okunan Haberler

-

'Müzakere edilmez!'

'Müzakere edilmez!'

-

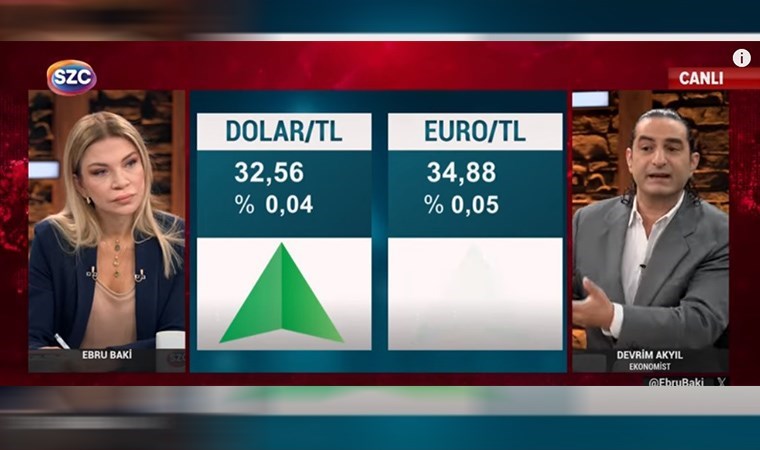

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

-

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

-

'Bir milletvekilliğine her şeyi sattın'

'Bir milletvekilliğine her şeyi sattın'

-

‘Haddini bilsin, tepemin tasını attırmasın’

‘Haddini bilsin, tepemin tasını attırmasın’

-

Neler konuşuldu?

Neler konuşuldu?

-

Mehmet Ali Yılmaz evinde ölü bulundu!

Mehmet Ali Yılmaz evinde ölü bulundu!

-

CHP’nin yükselişi sürüyor

CHP’nin yükselişi sürüyor

-

'AK Partili bakan yardımcısının toplam maaşı...'

'AK Partili bakan yardımcısının toplam maaşı...'

-

Mehmet Ali Yılmaz'ın ailesinden açıklama

Mehmet Ali Yılmaz'ın ailesinden açıklama