Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Merkez Bankası rezervi

Kambiyo piyasalarında kur dalgalanması, TCMB rezervini, uluslararası dış varlıklarının yeterliliğini, ekonomik gündemin ilk sıralarına taşımıştır.

Uluslararası rezerv, para otoriteleri tarafından kullanılmaya hazır, uluslararası finansal piyasalarda başka para birimlerine çevrilerek kullanılabilen dış varlıkları kapsar.

Ülkenin resmi uluslararası rezervi, uluslararası standartta altın mevcudu, yabancı para cinsinden finansal varlıkları (döviz, YP alacakları, menkul değerler) ile IMF rezerv dilimi pozisyonu, IMF Özel Çekme Hakkı (SDR) tahsisinden oluşur.

IMF’ye üye ülkeler, kotalarının (IMF sermayesine katılma paylarının) yüzde 25.0’lık bölümünü altın, daha sonra IMF’nin kabul ettiği bir para cinsine çevirerek ödemiştir. Kotaların yüzde 25.0’lık bölümü rezerv dilimi olarak tanımlanmakta, üye ülke rezerv diliminden herhangi bir şarta bağlı olmaksızın, IMF’nin onayı da gerekmeden çekiş yapabilmektedir. IMF her üye ülkeye kotaları ile orantılı olarak SDR özgülemekte, üye ülke kendisine tahsis edilen özel çekme hakkını, ihtiyacını duyduğu yabancı paraya çevirerek kullanabilmektedir. IMF rezerv dilimi ile SDR tahsisi, ülkenin uluslararası rezervine dahil edilmektedir.

Devletin mali ajanı Hazine Müsteşarlığı muhafaza kurumu da TCMB olduğundan, Türkiye’nin IMF ile mali ilişkileri, TCMB bilançosunda aktifte rezerv dilimi pozisyonu (A.4 YP), SDR tahsisi nedeniyle Hazine yükümlülüğü (A. 10 YP), pasifte SDR tahsisatı (P.6 YP) kalemleri olarak yer almaktadır.

TCMB’nin dış varlıkları (döviz rezervi); uluslararası standartta altın mevcudu, yabancı para banknotlar (efektif deposu), YP menkul kıymetler, yurtdışı bankalardan YP alacaklar, yurtiçi bankalardan YP alacaklar (ihracat, döviz kazandırıcı hizmetler reeskont kredisi, muhabir bankalardan YP alacaklar, döviz depoları), YP dış krediler, IMF rezerv dilimi pozisyonundan oluşur.

***

TCMB dış varlıklarının büyük bölümünü borçlanarak fonladığından YP yükümlülükleri brüt rezervi tutarından indirilerek net rezerv hesaplanır. TCBM’nin döviz yükümlülüğünün ana kalemini yurtiçi bankaların YP mevduatı oluşturur. Bankalar YP yükümlülüklerinin (döviz tevdiat hesaplar -DTH- kullanılan YP krediler - sendikasyon kredileri) zorunlu karşılıklarını TCMB’ye YP olarak yatırmalarının yanı sıra ROM (rezerv opsiyon mekanizması) çerçevesinde TL zorunlu karşılıklarının bir bölümünü de USD, Avro ve/veya altın olarak tesis etmektedirler. Bankalar, ayrıca işlem yapmak üzere TCMB’de serbest YP mevduat bulundurmaktadırlar.

Uluslararası kuruluşların, kamunun TCMB’de bulundurdukları YP mevduat, işçi dövizleri (KMDTH), yurtdışı bankaların YP mevduatı, transfer edilmemiş akreditif bedelleri, alınan TP krediler, bankanın diğer döviz yükümlülüklerini oluşturur. Bankanın net döviz rezervinin artması için işlemin YP yükümlülüğü artmaması gerekir.

Merkez bankaları da türev finansal araçları, bu bağlamda swap tekniğinde kullanırlar. Her türlü varlık ve yükümlülük swap konusu olabilir. Para swapı, kaynak maliyetini düşürmek, ihtiyaç duyulan para cinsinden kaynak sağlamak, kuru sabitlemek amacıyla yapılır. Para swapında; (1) taraflar arasında farklı para cinsleri el değiştirilir, (2) taraflar kullandıkları paranın faizini öderler, (3) vade sonunda taraflar kullandıkları paraları karşılıklı iade ederek, başlangıçtaki pozisyonlarına dönerler. Hesaben de olsa karşılıklı el değiştirilen iki paranın faiz farkı, hesaplanan swap kuruna yansıtılır. Vade sonunda kambiyo piyasasında oluşacak spot kur swap kurundan farklı olabileceğinden taraflar, kâr veya zarar edebilirler.

***

Geçen haftalarda yaşanan olay, TCMB’nin yurtdışındaki yatırımcılarla yaptığı para swapından kaynaklanmıştır. Vade bitiminde yurtdışındaki yatırımcıların yükümlülüklerini yerine getirebilmeleri için TL sağlamaları gerekmiştir. TCMB, bankacılık sistemini haftalık ihalelerle politika faizi üzerinden fonlamaktadır.

TCMB ilgili hafta ihale açmayarak bankacılık kesimine likidite sağlamaması, yurtdışındaki yatırımcıların TL bulmalarını güçleştirmiş; yatırımcılar temerrüde düşmemek için yüksek faiz ödemek, finansal varlıklarını TL’ye çevirerek TL sağlamak zorunda kalmışlardır. Yabancıların hisse senetlerini satmaları BİST endeksinde hızlı düşüşe yol açmıştır.

Para swapı ile sağlanan döviz, merkez bankasının şarta bağlı yükümlülüğünü de artırdığından Bankaların YP net genel pozisyonunu, net rezervini etkilemez.

Türev finansal araçların kullanılmasına karşın TCMB’nin kuru koruyamayacağı beklentisinin kambiyo piyasalarında yaygınlaşması halinde spekülatif atakların başlayacağı rezerv yönetiminde dikkate alınmalıdır. Net rezervin doğru hesaplanmasının yanı sıra rezerv yeterliliğinin irdelenmesi de ayrı bir sorundur.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Özel yeni üye kampanyasını başlattı

Özel yeni üye kampanyasını başlattı

-

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

-

Erdal Sağlam'dan ekonomi analizi!

Erdal Sağlam'dan ekonomi analizi!

-

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

-

Özdağ'dan hükümete Dünya Bankası tepkisi

Özdağ'dan hükümete Dünya Bankası tepkisi

-

Meclis'te gerilim

Meclis'te gerilim

-

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

-

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

-

Davutoğlu'ndan yanıt

Davutoğlu'ndan yanıt

-

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

En Çok Okunan Haberler

-

'Müzakere edilmez!'

'Müzakere edilmez!'

-

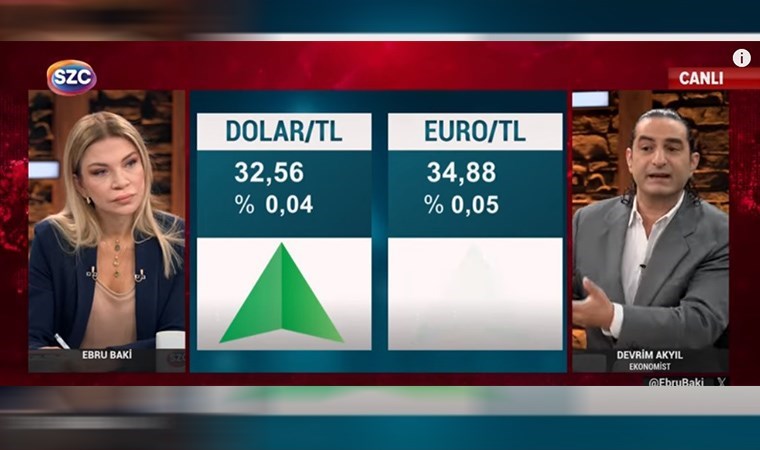

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

-

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

-

'Bir milletvekilliğine her şeyi sattın'

'Bir milletvekilliğine her şeyi sattın'

-

Neler konuşuldu?

Neler konuşuldu?

-

Mehmet Ali Yılmaz evinde ölü bulundu!

Mehmet Ali Yılmaz evinde ölü bulundu!

-

‘Haddini bilsin, tepemin tasını attırmasın’

‘Haddini bilsin, tepemin tasını attırmasın’

-

CHP’nin yükselişi sürüyor

CHP’nin yükselişi sürüyor

-

Mehmet Ali Yılmaz'ın ailesinden açıklama

Mehmet Ali Yılmaz'ın ailesinden açıklama

-

'AK Partili bakan yardımcısının toplam maaşı...'

'AK Partili bakan yardımcısının toplam maaşı...'