Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Mevduat Sigortası

Mevduat sigortası, amaca ve sigortacılık ilkelerine uygun hareket edildiği takdirde toplumsal ve ekonomik açıdan savunulur. Amaç, toplumsal açıdan küçük ve/veya orta büyüklükte tasarruf mevduatı sahibini korumaktır. Küçük mevduat sahibinin, finans sektörü, bankaların güvenilirliği konusunda bilgi yetersizliği olması daha doğaldır. Bilgi yetersizliği, bilginin tam, eksiksiz olmaması, küçük mevduat sahiplerini yanlış seçimlere götürebilir ve bu kişiler bir finansal krizde belki tüm varlıkları olan, bankalardaki birikimlerini kaybedebilirler. Geniş bir kitlenin mal varlıklarının büyük bir bölümünü bir anda yitirmesi, insancıl olmaması dışında tehlikeli, toplumsal açıdan istenmeyen sonuçlar da doğabilir, tepkilere neden olabilir.

Mevduat sigortası, bankalardan hızlı mevduat çekilişini en azından frenleyerek, mevduat hacmine istikrar sağlar, bankaların likidite riskini azaltır; bir kriz ya da kriz beklentisi halinde bankaların yükümlülüklerini yerine getirememe olasılığını azaltır.

Amaç küçük ve orta büyüklükte mevduat sahibini korumak olduğuna göre, mevduat sigortasına bir sınır getirmek, sigortacılık ilkeleri açısından da doğrudur. Sigortacılıkta, genelde riskin tamamı üstlenilmez. Sigortalının doğru, sağgörülü davranması için, riskin bir bölümü de sigortalının üstünde bırakılır.

Yine sigortacılıkta, alınan primle, doğabilecek zararların karşılanması ana ilkedir. Prim, risk üstlenilmesinin bir karşılığıdır. Sigorta ettirilen mevduat için, sigorta kurumuna prim ödenir, prim bankaların giderleri arasındadır ve az da olsa bankaların mevduat maliyetini arttırır. Bankalar, ödedikleri sigorta primini, dolaylı bir biçimde de olsa mevduat sahiplerine yansıtabilirler.

Sigorta kurumu; sigortalanan mevduat sınırlı ve alınan prim de yeterli olduğu takdirde -olağan dışı durumlar dışında- kamuya ek bir yük getirmeden yükümlülüklerini yerine getirebilir.

Bankalardaki mevduata sınırsız garanti verilmesi ise, amaca ve sigortacılık kurallarına aykırıdır. Kısa dönemde belki krize karşı önlem alınıyor, bankalardan mevduat çekilişi önleniyor gibi bir izlenimi yaratsa da doğurduğu sonuçlar açısından sakıncalıdır. Bu sakıncaların başlıcaları şöyle sıralanabilir:

* Bankalar arasında haksız rekabete yol açar. İtibarlı, ödeme gücü yüksek, riski az olan bankalar bundan zarar görürler. Saygın ve güvenilir bankaların, mevduatı hızlı artabilecekken veya bu bankalar daha düşük faiz ödeyebilecek iken bu olanakları ortadan kalkar. İtibarlı, mali gücü yüksek, yükümlülüklerini karşılayabilecek, iyi yönetilmiş bir banka ile, bu tür niteliklerden yoksun bankalar aynı kefeye konulur. Eşit durumda olanlara eşit davranma kuralı bir yana itilir. Saygın, iyi yönetilmiş bir banka, ödediği sigorta primi ile bir anlamda, rakiplerinin risklerini karşılar, finanse eder duruma düşer.

* Güven faktörü eşitlendiğinde bankalarla büyük mevduat müşterileri arasında faiz pazarlığı başlar. Risk ortadan kalktığına göre, büyük mevduat sahipleri, bankanın niteliğine, ödeme gücüne bakılmaksızın daha yüksek faiz veren bankaya yönelmesi özendirilir.

* Bankalar arası gizli ya da açık faiz yarışı başlar. Saygın, iyi yönetilmiş banka da, mevduat kayışını, sızmasını önlemek için yüksek faiz verme gereğini duyar. Faizler yükselir. Faiz rekabeti, büyük mevduata özel yüksek faiz uygulanması, belki bazı muhasebe oyunlarına, bir tür kayıt dışı işlemlere de yol açar. Bankaları riskli işlemlere de itebilir.

* Sigorta kurumunun, geliri artmadığı halde riskinin artması, bir bankacılık krizi halinde yükümlülüklerini yerine getiremez duruma düşmesine yol açar. Tıpkı bizde 2001 krizinde Tasarruf Mevduatı Sigorta Fonu’nun durumu gibi... Sigorta kurumu, yükümlülüklerini yerine getirmek için Hazine garantili borç alır, borçlarını da ödeyemez. Sonuçta, geçmiş deneyimlerde olduğu gibi, yüksek mevduat sahiplerine verilen garantinin yükü kamu borcu olarak üstüne yıkılır.

Sonuçta, büyük mevduat sahipleri bankacılık sektöründe haksız rekabet yaratılarak, faizler yükseltilerek, bankalarda iyi yönetim cezalandırılarak, sigorta kurumunun yükümlülüğü arttırılarak, daha sonra bu yükümlülük kamu borcu haline dönüştürülerek korunur. Halka karşı da krizden çıktık veya fazla etkilenmedik diye övünülür.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

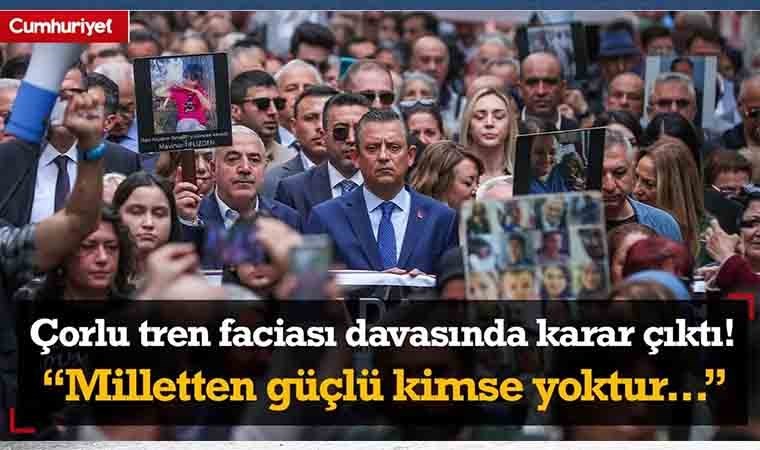

Çorlu tren faciası davasında 6 yıl sonra karar çıktı!

Çorlu tren faciası davasında 6 yıl sonra karar çıktı!

-

Beslenme çantalarının içi boş kaldı...

Beslenme çantalarının içi boş kaldı...

-

Böylesi görülmedi: Tavuk mu horoz mu?

Böylesi görülmedi: Tavuk mu horoz mu?

-

Özel yeni üye kampanyasını başlattı

Özel yeni üye kampanyasını başlattı

-

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

-

Erdal Sağlam'dan ekonomi analizi!

Erdal Sağlam'dan ekonomi analizi!

-

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

-

Özdağ'dan hükümete Dünya Bankası tepkisi

Özdağ'dan hükümete Dünya Bankası tepkisi

-

Meclis'te gerilim

Meclis'te gerilim

-

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

En Çok Okunan Haberler

-

'Müzakere edilmez!'

'Müzakere edilmez!'

-

‘Haddini bilsin, tepemin tasını attırmasın’

‘Haddini bilsin, tepemin tasını attırmasın’

-

CHP’nin yükselişi sürüyor

CHP’nin yükselişi sürüyor

-

'Bir milletvekilliğine her şeyi sattın'

'Bir milletvekilliğine her şeyi sattın'

-

Neler konuşuldu?

Neler konuşuldu?

-

'AK Partili bakan yardımcısının toplam maaşı...'

'AK Partili bakan yardımcısının toplam maaşı...'

-

Merkez Bankası faiz kararını açıkladı

Merkez Bankası faiz kararını açıkladı

-

Son mesai saatinde 4.5 milyonluk fatura kesilmiş

Son mesai saatinde 4.5 milyonluk fatura kesilmiş

-

Mehmet Ali Yılmaz'ın ailesinden açıklama

Mehmet Ali Yılmaz'ın ailesinden açıklama

-

Erdoğan’dan ‘İsrail’le ticaret’ çıkışı!

Erdoğan’dan ‘İsrail’le ticaret’ çıkışı!