Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Döviz piyasasında kargaşa: Merkez Bankası nereye?

Döviz piyasasında kargaşa sürüyor. Yılbaşından bu yana doların Türk Lirası karşısındaki fiyatı 3.58’den 3.94’e değin yükseldikten sonra hafta sonu 3.72’ye geriledi. Nereden bakarsanız bakın, Türk Lirası’nın değer kaybı (eski ifadeyle devalüasyonu) yıllık bazda yüzde 25’i aşmış durumda. Bu kaybın büyüklüğü kadar, dövizin fiyatındaki aşırı oynaklık ekonomide karar alıcıları ve beklentilerini son derece olumsuz etkiliyor.

TC Merkez Bankası ise bu çalkantıya faiz oranlarını açıkça değiştirmeden, dolaylı yollardan değiştiriyormuş gibi yaparak müdahale etme çabasında gözüküyor. Kısaca anımsayalım:

“Merkez Bankası faizi” dediğimiz şey aslında bankaların TCMB’den sağladıkları likidite ihtiyacının faiz maliyetini gösteriyor. Bu da kabaca iki ana yoldan oluşuyor: (1) haftalık repo piyasasından; ve (2) gecelik fon piyasasından. Haftalık repo faizi yüzde 8; gecelik piyasada ise gene iki olanak var: gecelik repo piyasası ve geç likidite (saat 16.00 sonrası, yani “son çare”) penceresi. Gecelik repo piyasasında faiz oranı yüzde 8.50; geç likiditede ise yüzde 10. Karışık değil mi? Evet, kesinlikle. TC Merkez Bankası da işte faizleri değiştirmeden, faiz maliyetini arttırmanın sırrını bu karmaşanın simyasında denemekte.

Geçen hafta Merkez Bankası önce haftalık repo ihalelerini iptal etti ve haftalık piyasada yüzde 8’den borçlanma olanağını kaldırdı. Sonra bu yetmeyince bankalararası para piyasasında borçlanma sınırını önce 22 milyar TL’ye, daha sonra da 11 milyar TL’ye indirdi. Yani, bankacılık kesiminde ihtiyaç duyulan likiditeyi yüzde 8-8.5 ile daha ucuza borçlanma olanağını ciddi biçimde sınırladı. Nakit ihtiyacı olan bankalar zorunlu olarak daha yüksek faiz ile çalışan (yüzde 10) geç likidite penceresine yöneltildi. Bu “ahlaksız teklif” aracılığıyla nakit ihtiyacı olan bankaların ödemek zorunda kaldıkları ortalama faiz maliyeti yükseltilmiş oldu, halbuki tek tek piyasalara bakıldığında faiz oranları değiştirilmemişti.

Böylelikle para piyasalarında Türk Lirası arzı sıkıştırıldığından, ellerinde dolar tutanların gevşemek zorunda kalacağı ve dolar talebinin düşeceği umuldu. Geçen hafta doların fiyatındaki çalkantı işte bu umut ile umutsuzluk arasındaki gidiş gelişin öyküsüdür.

***

İktisada Giriş derslerinde bir ulusal paranın değeri üç biçimde tanımlanır: (1) faiz oranı; (2) ulusal paranın (burada Türk Lirası’nın) dövizler karşısındaki değişim değeri; ve (3) enflasyon oranının tersi. Para piyasasının “dengesi” bu üç tanımın uyumlu olmasından geçmektedir. Paranın değerini veren bu tanımlar arasındaki herhangi bir tutarsızlık, para piyasasında dengenin yitirilmesine ve bu dengesizliğin reel ekonomi kesimine de sıçramasına neden olacaktır. Türkiye’de beklenen enflasyonun yüzde 10; uluslararası risk priminin de yüzde 3.5- 4 arasında olduğunu düşünürseniz, beğenseniz de beğenmeseniz de Türk Lirası üzerindeki denge faiz yükünün yüzde 13- 14 arasında olması gerektiğini görmemiz gerekmektedir. Bu da, mevcut yüzde 8-10 arasının oldukça üstündedir.

Küresel döviz piyasalarında bir günde gerçekleşen işlem hacminin 4.5 trilyon dolar olduğu tahmin edilmektedir. Bu türden bir işlem hacmini “elinde dolar tutan teröristtir” milliyetçilik retoriği ile yönlendirmek mümkün değildir. Eğer küresel sermaye hareketlerine açık bir ekonomi modeli izlenecekse, “oyunu” (evet kapitalizmin kumarhane masalarında gerçekten bir “oyun” oynanmakta) kurallarına göre oynamanız, uluslararası işbölümünde size düşen görevi yerine getirmeniz gerekmektedir; yani “yükselen piyasa” olmak için yüksek faiz ile çalışmak...

Oysa bir başka yol daha var, anımsatalım: sermaye hareketlerinin denetlenmesi ve kontrolü, Şili, Malezya örnekleri... Neden olmasın? Aykırı düşünmek niye bu kadar zor?

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Meclis'te gerilim

Meclis'te gerilim

-

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

-

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

-

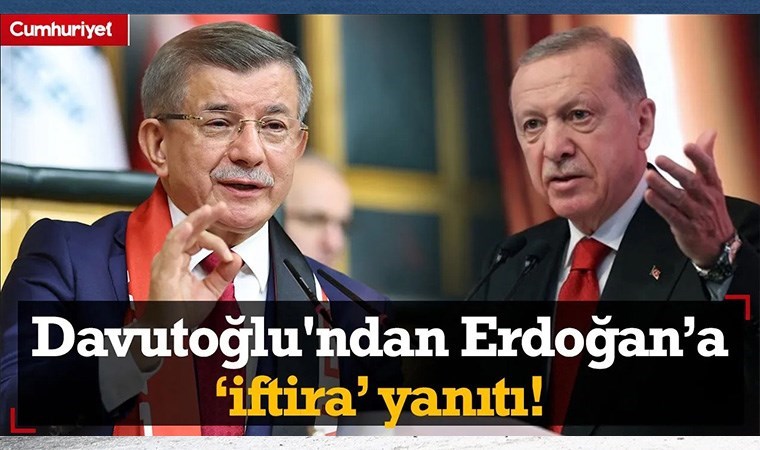

Davutoğlu'ndan yanıt

Davutoğlu'ndan yanıt

-

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

-

Erdoğan ıstakoz sevdalısı AKP'lileri unuttu

Erdoğan ıstakoz sevdalısı AKP'lileri unuttu

-

Sancaktepe Belediyesi'nin lüks makam katı pes dedirtti!

Sancaktepe Belediyesi'nin lüks makam katı pes dedirtti!

-

Başarır'dan tutuklanan Kepez Belediye Başkanına ziyaret

Başarır'dan tutuklanan Kepez Belediye Başkanına ziyaret

-

Bahçeli önce 'yeni anayasa' için çağrı yaptı

Bahçeli önce 'yeni anayasa' için çağrı yaptı

-

KULLANMAYA MECBUR BIRAKILDIK

KULLANMAYA MECBUR BIRAKILDIK

En Çok Okunan Haberler

-

Erdoğan ‘Kent Lokantası’na inanmadı

Erdoğan ‘Kent Lokantası’na inanmadı

-

Saldırı sonrası İran'dan ilk açıklama

Saldırı sonrası İran'dan ilk açıklama

-

'Ben artık Fenerbahçeli değilim'

'Ben artık Fenerbahçeli değilim'

-

Altından yeni rekor!

Altından yeni rekor!

-

AKP'de 'Rolex' kazası: Paylaştı, sildi

AKP'de 'Rolex' kazası: Paylaştı, sildi

-

Karaköy sahiline havuz!

Karaköy sahiline havuz!

-

Erdoğan’dan flaş İsrail-İran açıklaması

Erdoğan’dan flaş İsrail-İran açıklaması

-

İzmir'de deprem!

İzmir'de deprem!

-

Özel, çantası dolu gidecek!

Özel, çantası dolu gidecek!

-

'Kadınlarımız soyundukça soyunuyor'

'Kadınlarımız soyundukça soyunuyor'