Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Fed Yükselen Piyasaları Niye Öptü?

Bizim gibi “yükselen piyasaların” insanları, global mi, mali kriz mi diye tartışadursun… Global yatırımcılar yine bizim gibi yükselen piyasalardan bir bir çıkıyorlar.

Anlamak için iktisat eğitiminin kenarından köşesinden geçmek gerekmiyor. Ülkelerin ulusal paralarındaki değer kayıplarına ve de hisse senedi ve tahvil piyasalarındaki hareketlere bakmak yeterli!

Global yatırımcı Türkiye’den de çıkıyor. Ne var ki, geldiği gibi değil; hasar yaratarak çıkıyor. Döviz kuru volatilitesi artıyor. Arttıkça kur yükseliyor, ithalat zorlaşıyor, ihracat gelirleri daralıyor.

Hasarın azaltılması ulusal merkez bankalarının dolar kredisi açma kapasitelerine bağlı. Ama, bu kapasiteyi oluşturmak için hem cari açığın ekonominin yumuşak karnı olmaması lazım. Hem de kısa vadede kredi açacak finansörler lazım.

ABD Merkez Bankası’nın (Fed) perşembe günü bazı merkez bankalarıyla yaptığı swap anlaşmalarına bakılırsa, finansör ABD. 30 milyar dolarlık anlaşmanın yapıldığı ülkeler ise Meksika, Brezilya, Singapur, Güney Kore.

Malum, swap işlemi dediğimiz bir nevi takas. Bir kurumla belli bir süreyi diyelim ki bir aylık kontrat yaparak YTL karşılığında aldığınız dolarları bir ay sonra YTL olarak geri alma işlemi.

Swap anlaşmaları’na gelince... İki ülkenin belli bir zaman diliminde yapacağı ödemelerin nasıl bir “takas”la gerçekleştirileceğinde anlaşmaları. Özellikle faiz oranları ile kur dalgalanmalarının yüksek olduğu dönemlerde ortaya çıkan kur riskinin yükselmesini önlemek, dahası sonlandırmak için kullanılmakta.

Şimdi Fed’in yaptığı da bu. Meksika, Brezilya, Singapur Güney Kore üstünden kur risklerini azaltma çalışması. Hatırlarsanız Fed, eylül sonuna doğru Avusturya ve İsveç’e 10 milyar dolar, Norveç ve Danimarka’ya da 5 milyar dolarlık döviz takası gerçekleştirmişti. Bu seferki fark, yükselen piyasalara ilk kez el uzatması.

Tabii ki akla hemen “Fed, yükselen piyasalara neden el uzatma ihtiyacı duydu” sorusu geliyor. Bunun için Fed’in bu dört ülke merkez bankası bilançolarındaki yerine bakmak lazım. Zira, global kriz dediğinizin temeli finansal serbestleşmeden kaynaklanmakta. Ülke merkez bankalarının sıcak para çıkışıyla uğradığı hasar, bağlantılı ülkeleri de aynı derece sallamakta! Zaten, Fed’in açıklaması da bu yönde: ABD Doları üzerinden ortaya çıkan “fonlama sorunlarının yayılmasının” engellenmesi!

İşin diğer bir ilginç yanı ise, Fed’in kararının açıklandığı sırada IMF’nin de acil borç programının başladığını açıklaması!

Fed’in ulusal merkez bankalarına kısa vadeli dolar kredisi açma operasyonu ile IMF’nin acil borç programı arasındaki bağlantı görülmezse, birçok gelişmekte olan ülke için geleceğin tek bir adı var: Hüsran!

Niye, derseniz... Öncelikle, IMF’nin açıklamaları geniş ölçekli kurtarmalara hazır fon birikiminin olmadığını göstermekte. Bilinen, IMF’nin elindeki kaynağın 207 milyar dolar civarında olduğu. Bu da IMF’nin kaynak aktaracağı ülkelerde seçici davranacağını göstermekte!

Yani? Pakistan, Ukrayna, İzlanda, Macaristan gibi küçük ölçekli ülkeleri tercih edecek!

Kaldı ki, Fed’in Brezilya, Meksika gibi daha büyük ölçekli ekonomilerle swap anlaşmaları yapması, IMF’nin tercihinin bu yönde olacağını gösteren önemli bir kanıt olarak görülmeli.

Bize gelince… Kimse kusura bakmasın, IMF istesek de, kapısına yüz sürsekde zaten bir kaynak aktarmayacak. Bir kere Türkiye’nin yukarıdaki nedenlerle IMF’nin kaynak dağıtım sıralamasına girmesi zor.

Kaldı ki, ihtiyati stand-by’la kapıda tutmak çok daha cazibeli. Düşünün bir kere, IMF’nin her gözden geçirmesinden sonra kredi dilimi serbest bırakılacak mı diye bekleyeceğiz.

Yani? IMF kasasında ihtiyat olarak bekletilen parayı almak için gerçekten kredi sıkışıklığı çektiğimize önce inandırmak sonra IMF’nin icazetini beklemek gerekecek!

Haydi hayırlısı!

www.turkelminibas.net

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Özel yeni üye kampanyasını başlattı

Özel yeni üye kampanyasını başlattı

-

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

-

Erdal Sağlam'dan ekonomi analizi!

Erdal Sağlam'dan ekonomi analizi!

-

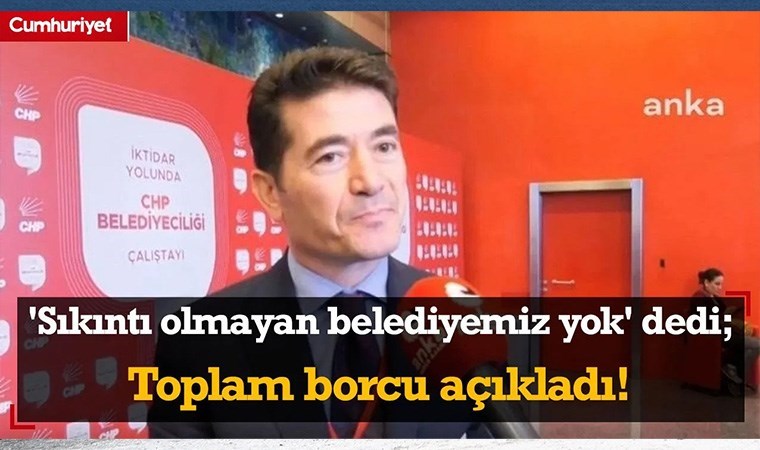

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

-

Özdağ'dan hükümete Dünya Bankası tepkisi

Özdağ'dan hükümete Dünya Bankası tepkisi

-

Meclis'te gerilim

Meclis'te gerilim

-

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

-

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

-

Davutoğlu'ndan yanıt

Davutoğlu'ndan yanıt

-

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

En Çok Okunan Haberler

-

CHP'ye yeni transferler: Rozeti Özel takacak

CHP'ye yeni transferler: Rozeti Özel takacak

-

Tartışmalar sonrası istifa etti! Yeni CEO eşi oldu

Tartışmalar sonrası istifa etti! Yeni CEO eşi oldu

-

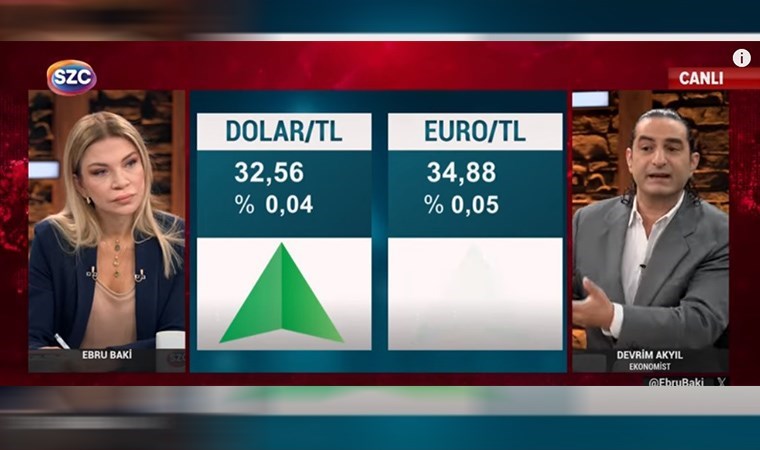

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

-

Yandaş ‘gazeteci’den tepki çeken çıkış

Yandaş ‘gazeteci’den tepki çeken çıkış

-

'Müzakere edilmez!'

'Müzakere edilmez!'

-

Mevduat hesaplarında yeni dönem

Mevduat hesaplarında yeni dönem

-

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

-

'Şu an Cumhur İttifakı'nda mısınız' sorusuna yanıt

'Şu an Cumhur İttifakı'nda mısınız' sorusuna yanıt

-

Mersin’de hasat erken başladı: Kilosu 45 TL

Mersin’de hasat erken başladı: Kilosu 45 TL

-

Mehmet Ali Yılmaz evinde ölü bulundu!

Mehmet Ali Yılmaz evinde ölü bulundu!