Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Faiz indiriminin olası etkileri

Faiz indiriminden amaçlar, beklentiler farklıdır. Gelişmiş ülkeler (GÜ) faiz indirimi, düşük hatta negatif faizle enflasyonu tetiklemeyi, hızlandırmayı amaçlarken; biz faiz indirimiyle enflasyonu düşürmeyi, kontrol altına almayı amaçlıyoruz. Günümüzde politika faizi Avrupa Merkez Bankası’nca yüzde 0.00; İngiliz Merkez Bankası’nca yüzde 0.75, Japon Merkez Bankası’nca negatif yüzde 0.01 olarak belirlenmiş olup FED’in faiz hedefi de yüzde 2 1/4-2 2/4 düzeyindedir.

Gelişmiş ekonomilerde fiyat istikrarı, yıllık ortalama yüzde 2.0 fiyat artışı olarak belirlendiğinden, para politikasıyla bu düzeyde enflasyon yaratılması hedeflenmektedir.

Faiz oranı değiştirilmesinin ekonomik etkileri, etkenliği kuramsal açıdan da tartışılmalıdır.

Kuramsal olarak faiz oranının indirilmesiyle, tasarrufların getirisi, tüketimin alternatif maliyetinin azalmasıyla hane halkının tüketim harcamalarını; kaynak maliyetinin ucuzlamasıyla da işletmelerin yatırım harcamalarını artırmaları amaçlanır. Ancak faizin tüketim ve yatırım harcamalarını belirleyici değişken, etken olduğu kuramsal açıdan genel kabul görmediği gibi, uygulamada da kesin kanıtı yoktur. Ekonomik araştırmalarda bulgular; tüketim harcamalarını belirleyen ana etkenin hane halkının geliri; işletmelerin yatırım kararlarında da satış artışı beklentisi, kapatise kullanım oranı, faaliyet fonu yaratmaları, mali yapıları olduğu yönündedir. Faizin, yatırım ve tüketim harcamalarını belirlediğine ilişkin kesin bilgi yoktur. Nitekim 2007-2008 krizi sonrası GÜ merkez bankalarının faiz indirimi yoluyla ekonomileri canlandırma girişimleri günümüze değin sonuç vermemiş; ekonomiler resesyona, durgunluğa girme riskinden kurtulamamışlardır. Negatif reel hatta nominal faize karşın ekonomilerde hedeflenen düzeyde enflasyon yaratılamamıştır.

TCMB’nin 425 baz puan faiz indirmesinin olası etkileri, kuramsal açıdan ve geçmişteki uygulama sonuçları göz önünde tutularak öngörülebilir.

Tüketim harcamalarını belirleyen ana etken hane halkının geliridir. Kişi başına reel gelirin azaldığı, işsizliğin, geleceğe ilişkin belirsizliğin arttığı, “hane halkı geliri/borç yükü oranlarının” yükseldiği bir ortamda faiz indirimiyle tüketim harcamalarının ekonomiyi canlandıracak boyutta artması beklenemez. Kaldı ki enflasyonun düşeceği algısının yaygınlaşmasıyla dayanıklı tüketim malı alımının ertelenmesi, bu sektörlerde durgunluğu derinleştirebilir.

Satış artışı öngörmeyen, kapasite kullanım oranı yüzde 75.0 düzeyinde olan, düşük kapasite ile çalışan, faaliyet kârı yaratamayan, “borç/özkaynak oranı”, finansal riskleri çok yüksek işletmelerin, kredi faizinin indirilmesiyle yatırımlarını artırmalarını beklemek gerçekçi değildir. İşletmeler, günümüz koşullarında yeni kapasite artırıcı yatırımlara girişmez, zorunlu yenileme yatırımlarıyla yetinirler.

GÜ merkez bankaları, sıfır faiz oranı ile ekonomiyi canlandıramamış, ancak ekonomide deflasyon sürecinin başlamasını önleyebilmişlerdir.

Merkez bankalarının politika, borç verme faizin, iskonto oranını değiştirmesi, bankaların merkez bankasına koşut kredi ve mevduat faizini indirmeleriyle piyasalara yansır. TL mevduat faizinin indirimi, mudilerin yeni değerleme alanlarına yönelmelerine, mevduat artış hızının yavaşlamasına yol açabilir. Gelir beklentisiyle riskli işlere girişme, bankanın TL kaynak kaybı, finansal istikrarı daha da bozucu etki yapar.

Piyasalar arasında faiz farkı, faiz arbitrajına, faizi düşük piyasalardan borç alıp faizi yüksek piyasalara yatırmayı güdülemekte (carry trade), kısa süreli sıcak para hareketlerine yol açmaktadır. Türkiye’ye karşı ekonomik ve siyasal nedenlerle borç verme hoşnutsuzluğu, arbitraj kârının azalması beklenen sermaye girişini de sınırlar.

İç ve dış talep azalışı, geçen yıl yaz aylarında enflasyonun yüksek gerçekleşmesinin baz etkisiyle, fiyatlar salt tutar olarak geçen yılki düzeyinde artsa dahi enflasyon, faiz indirimi olmaması halinde de yavaşlayacaktı. Yavaşlayan enflasyonu faiz indirimine bağlamak dayanaksız bir savdır.

Türkiye; özel sektörü teşvik, yabancı sermayeyi özendirme, ihracat çekişli büyüme, kaynak yaratma yerine borçlanma, para politikasıyla istikrar sağlama gibi yanılgılardan kurtulmadıkça, ekonomik açıdan da görece geri gidiş, sorunlar sürecektir. Rakamların makyajlanması, sözle yönlendirme, gerçek durumu değiştirmemektedir.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Özel yeni üye kampanyasını başlattı

Özel yeni üye kampanyasını başlattı

-

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

-

Erdal Sağlam'dan ekonomi analizi!

Erdal Sağlam'dan ekonomi analizi!

-

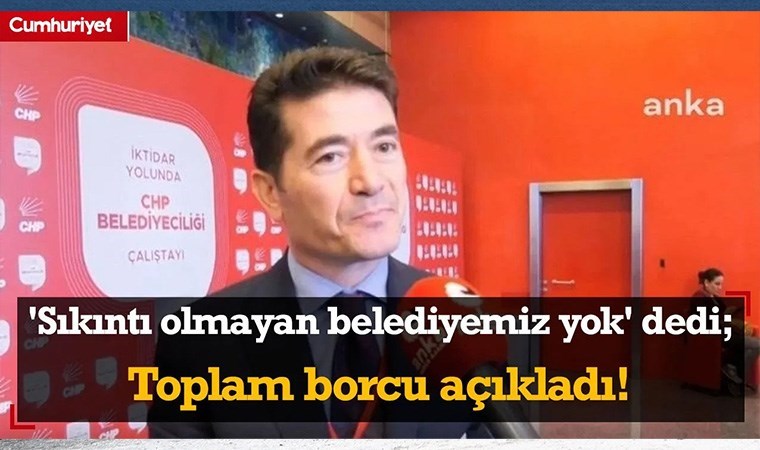

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

-

Özdağ'dan hükümete Dünya Bankası tepkisi

Özdağ'dan hükümete Dünya Bankası tepkisi

-

Meclis'te gerilim

Meclis'te gerilim

-

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

-

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

-

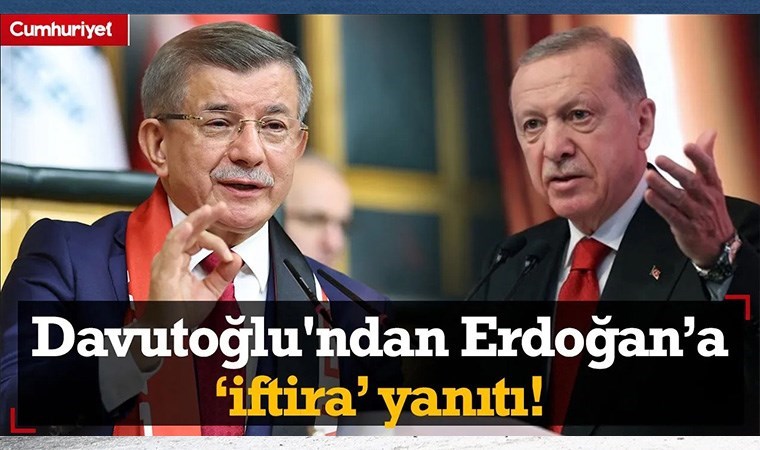

Davutoğlu'ndan yanıt

Davutoğlu'ndan yanıt

-

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

En Çok Okunan Haberler

-

CHP'ye yeni transferler: Rozeti Özel takacak

CHP'ye yeni transferler: Rozeti Özel takacak

-

Oya Tekin’den Cumhurbaşkanı Başdanışmanına tepki

Oya Tekin’den Cumhurbaşkanı Başdanışmanına tepki

-

Emre Belözoğlu'ndan maç sonu tepki

Emre Belözoğlu'ndan maç sonu tepki

-

Tartışmalar sonrası istifa etti! Yeni CEO eşi oldu

Tartışmalar sonrası istifa etti! Yeni CEO eşi oldu

-

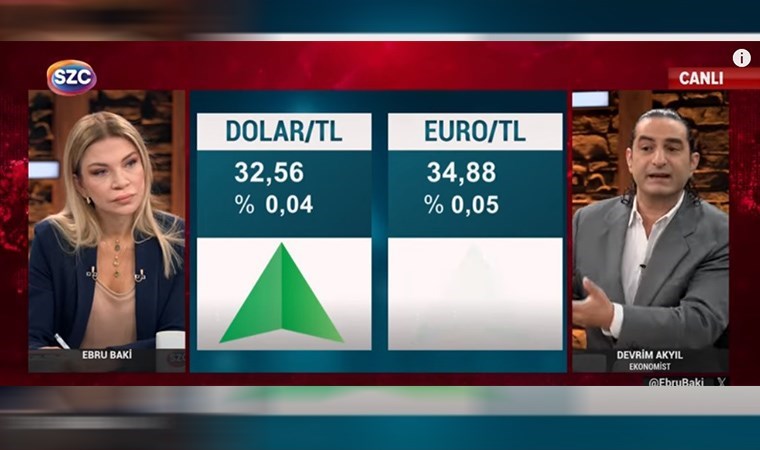

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

-

Yandaş ‘gazeteci’den tepki çeken çıkış

Yandaş ‘gazeteci’den tepki çeken çıkış

-

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

-

Mevduat hesaplarında yeni dönem

Mevduat hesaplarında yeni dönem

-

'Şu an Cumhur İttifakı'nda mısınız' sorusuna yanıt

'Şu an Cumhur İttifakı'nda mısınız' sorusuna yanıt

-

Mehmet Ali Yılmaz evinde ölü bulundu!

Mehmet Ali Yılmaz evinde ölü bulundu!