Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Banka Kârlarında Gelişmeler

Türkiye ekonomisinin başarısı krizlere karşı bağışıklığı konusunda, güçlü bir bankacılık sistemine ve yapısına sahip olması kanıtlar arasında genellikle ileri sürülür. Geçen haftalardaki yazılarımızda bankacılık sisteminin nicel büyüklüğü, gelişme hızı, AB ve dünya bankacılık ortalaması ile karşılaştırılmasına ilişkin bazı veri ve bilgiler, sınırlı olsa da sunulmuştu. Bu yazımızda banka kârları ve kriz sonrası banka kârlarındaki gelişmeler üzerinde duracağız.

\nAçıklanan mali tablolara, ödenen kurumlar vergisi sıralamasına bakıldığında, kâr tutarı açısından bankaların ön sıralarda yer aldıkları görülmektedir. Türkiye en fazla kurumlar vergisi ödeyenler listesinin ilk 10’unun 7’sini TCMB dahil bankalar oluşturmaktadır. Bu tür listelere bakıldığında bankaların çok kârlı çalıştıkları kârlılık düzeylerinin yüksek olduğu izlenimi edinilebilir. Kârlılık analizi yapılırken yalnız cari fiyatlarla kâr tutarına bakılmaz. Öncelikle kâr tutarının enflasyon etkisinden arındırılması gerekir. Ayrıca kârın, kullanılan kaynaklara, özsermayeye, sağlanan brüt faaliyet gelirine göre yeterli olup olmadığı da irdelenir.

\nBankaların toplam kârı (TCMB dışında) 2010 yılında cari fiyatlarla bir önceki yıla göre yüzde 9.6 oranında artarken 2011 yılında yüzde 10.8 oranında azalmıştır. Ancak bu dönemde fiyat artışları sürdüğünden, cari fiyatlara göre hesaplanan dönem kârlarının enflasyondan arındırılması gerekir. Enflasyon düzeltmesinde yıllık ortalama ÜFE esas alındığında, 2009 fiyatları ile banka kârlarının gösterdiği gelişme TABLO II’de verilmiştir.

\nBanka kârları toplam olarak 2011 yılında cari fiyatlarla bir önceki yıla göre yüzde 10.8 oranında azalırken enflasyondan arındırıldığında sabit fiyatla azalış yüzde 19.7 oranında olmaktadır. Bankalarda özellikle 2011 yılında ciddi reel kâr azalışı yaşanmıştır.

\nKârlılık oranları, göstergeleri de toplam kâr azalışına koşut düşme eğilimi göstermektedir.

\nBankaların 2011 yılında 2009 yılına göre varlık (aktif) kârlılığı yüzde 2.4’ten yüzde 1.6’ya, özkaynak (özsermaye) kârlılığı yüzde 18.3’ten yüzde 13.8’e, sürdürülen faaliyetler vergi öncesi kârın toplam varlıklara (aktif) oranı da yüzde 3.0’ten yüzde 2.1’e gerilemiştir. Bankalar, kullandıkları kaynaklara ve özsermayelerine göre çok daha düşük oranda kâr sağlamışlardır.

\nBankaların net faiz marjı da gerilemiş yüzde 4.1’den yüzde 3.1’e düşmüştür. Bankalar, tüm zorlamalara, kredi kullanıcılarının yakınmalarına karşın faiz dışı gelirlerini, kullandıkları kaynaklara göre arttıramamışlardır. Faiz dışı gelirlerin toplam varlıklara (aktif) oranı da yüzde 2.0’den yüzde 1.7’ye gerilemiştir. Banklarda faiz dışı gelirlerin, diğer faaliyet giderlerini (faiz dışı giderleri) karşılama oranı da yüzde 73.6’dan yüzde 71.6’ya düşmüştür. Başarılı bir mali performans için bankalarda net faiz marjının en azından 2009 düzeyini koruması, faiz dışı gelirlerin faiz dışı giderleri karşılaması, faiz dışı gelirlerin kullanılan kaynaklara göre artması beklenirdi.

\nKaldı ki, aktif (varlık) kârlılığı, özsermaye kârlılığı da kârlılık değerlendirmesinde yeterli ölçüler değildir. Artık bankalarda da ekonomik katma değer (EVA - Economic Value Added), bankanın ortalama kaynak maliyeti üstünde kâr elde edip edemediği hesaplanmakta, ayrıca sağlanan kâr taşınan risklere göre düzeltilerek özsermayeye oranlanmaktadır. (RAROC - Risk adyusted return on capital.)

\nBankaların özkaynak kârlılığı ciddi bir şekilde düştüğüne göre ekonomik katma değer yarattıkları, hele hele taşınan risklere göre kâr düzeltildikten sonra net kâr sağladıkları kuşkuludur.

\nCiddi kâr azalışının yanı sıra bankaların likidite riskleri artmakta, özkaynak yeterliliği azalmakta, varlık (aktif) kaliteleri bozulmakta, bilanço içi döviz pozisyon açıkları büyümektedir. Ekonomideki başarısızlık bankacılığa da yansımaktadır.

\n\nYazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Özel yeni üye kampanyasını başlattı

Özel yeni üye kampanyasını başlattı

-

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

-

Erdal Sağlam'dan ekonomi analizi!

Erdal Sağlam'dan ekonomi analizi!

-

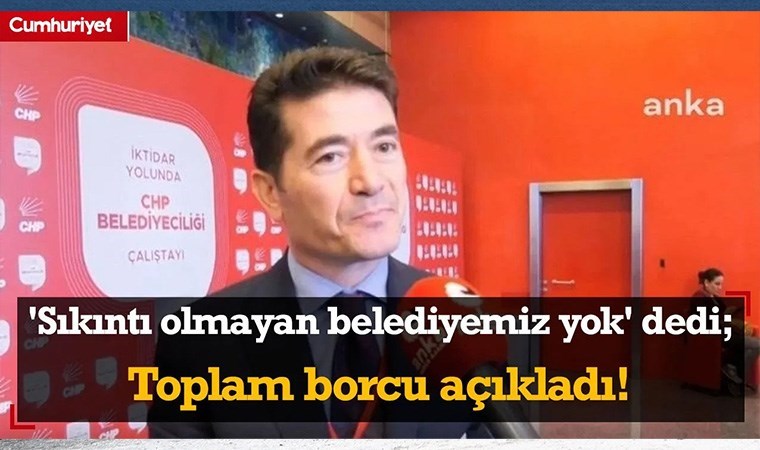

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

-

Özdağ'dan hükümete Dünya Bankası tepkisi

Özdağ'dan hükümete Dünya Bankası tepkisi

-

Meclis'te gerilim

Meclis'te gerilim

-

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

-

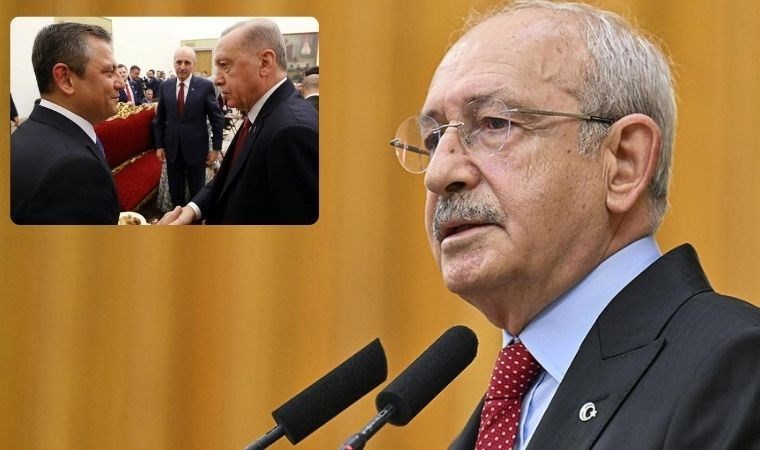

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

Özel, Cumhurbaşkanı Erdoğan ile ne zaman görüşecek?

-

Davutoğlu'ndan yanıt

Davutoğlu'ndan yanıt

-

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

Kırmızı ete yüzde 40 zam! Yurttaş isyan etti

En Çok Okunan Haberler

-

CHP'ye yeni transferler: Rozeti Özel takacak

CHP'ye yeni transferler: Rozeti Özel takacak

-

Tartışmalar sonrası istifa etti! Yeni CEO eşi oldu

Tartışmalar sonrası istifa etti! Yeni CEO eşi oldu

-

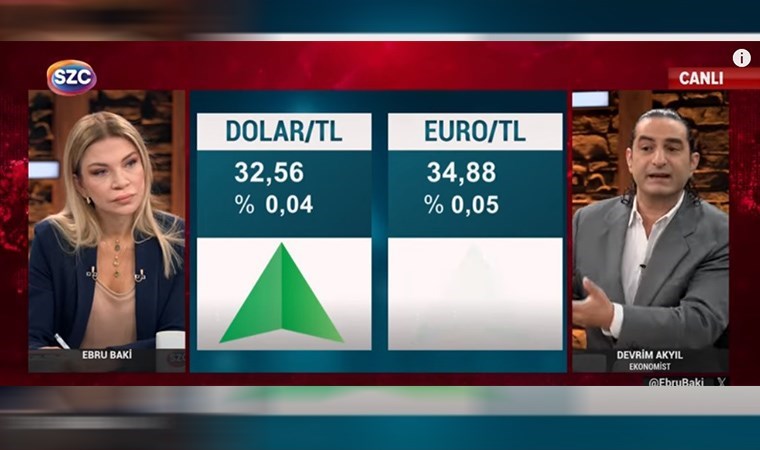

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

Canlı yayında 'dolar' tartışması: Tansiyon yükseldi

-

Yandaş ‘gazeteci’den tepki çeken çıkış

Yandaş ‘gazeteci’den tepki çeken çıkış

-

Mevduat hesaplarında yeni dönem

Mevduat hesaplarında yeni dönem

-

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

Erdoğan ve Steinmeier'ın diyaloğu gündem oldu

-

'Müzakere edilmez!'

'Müzakere edilmez!'

-

'Şu an Cumhur İttifakı'nda mısınız' sorusuna yanıt

'Şu an Cumhur İttifakı'nda mısınız' sorusuna yanıt

-

Mersin’de hasat erken başladı: Kilosu 45 TL

Mersin’de hasat erken başladı: Kilosu 45 TL

-

Mehmet Ali Yılmaz evinde ölü bulundu!

Mehmet Ali Yılmaz evinde ölü bulundu!