Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Piyasalarda Ocak Sıkıntısı…

Gelişmiş ülkelerin borsalarında, 2010’dan bu yana en sıkıntılı ay bitti. Gelişmekte olan ülkelerin ekonomik sorunları da ağırlaşıyor. Capital Economics’in Gelişen Piyasalar (GP) uzmanı, Neil Shearing’e göre “GP’de merkez bankalarının sert faiz artırımlarına karşın, dövizlerin, piyasaların düşmeye devam etmesi, yeni potansiyel olarak daha kaygı verici bir aşamaya işaret ediyor” (RFE/L, 30/01/2014).

2009’dan bu yana en kötü ay

ABD, İngiltere, Japonya, Avrupa borsaları geçen haftayı düşüşlerle kapadılar. Böylece ABD’de S&P 500, Dow Jones Sanayi indeksleri ocak ayını sırasıyla toplam yüzde 3.6, yüzde 5 düşüşle kapatırken aynı dönemde FT’nin, Japonya Nikkei’nin toplam yüzde 3 ve yüzde 6.5 gerilediği, FT Tüm Dünya İndeksinin toplam yüzde 4.1 düştüğü görülüyordu. Alman Dax, Fransız CAC 40’ın ocak ayı toplam gerileme oranlarıysa yüzde 1 düzeyinde kalmış. Ancak ayın 15’inden bu yana ölçersek, Almanya, Fransa, FT indekslerinde sırasıyla, yüzde olarak, 4, 3.6, 4.4 gibi daha keskin düşüşlere tanık olabiliyoruz.

Özetle, genel olarak ocak ayında özellikle de ayın ikinci yarısında gelişmiş ekonomilerin borsalarında gerileme eğiliminin hızlandığını söylemek olanaklı. Cumartesi günü de CNN, CNNMoney’nin, piyasanın algısını ölçmek amacıyla 7 gösterge üzerinden hazırladığı Korku & Hırs (Fear & Greed) indeksinin “aşırı korku düzeyine düştüğünü” aktarıyordu.

Diğer taraftan ocak ayı boyunca Gelişen Piyasaların sorunları daha da ağırlaştı. GP performansını ölçen MSCI indeksi ocak ayında toplam yüzde 6.6 geriledi. Ancak, bu düşüş salt bir borsa dalgalanmasından öte bir boyut içeriyordu. Bir taraftan ABD Merkez Bankası’nın bono alımlarında aylık 10 milyar dolarlık azaltmaya gitmesi, diğer taraftan, GP için önemli bir pazar olan Çin ekonomisindeki yavaşlamanın belirginleşmesi, bu ülkelerden kimilerinin ciddi cari açık, dış borç stokuyla boğuşmakta olması uluslararası mali piyasaların risk algısını değiştirmişti.

Ocak ayı boyunca, uluslararası sermayenin Gelişen Piyasalardan, özellikle kırılganlığı çok artan Türkiye, Brezilya, Hindistan, Güney Afrika, Endonezya ve Arjantin gibi ülkelerden çıkışı hızlandı. Financial Times’ın aktardığına göre, ocak ayı sonunda toplam aylık çıkış 12 trilyon dolara ulaşmış.

GP’de borç, bono piyasalarından çıkış da ocak ayında toplam 6.6 milyar dolar olmuş. (Financial Times 31/01/2014). GP’ye hızla doluşan, tüketimi, yatırımı hızlandıran, uluslararası mali sermaye çıkmaya başlayınca, GP’de büyümeyi, tüketimi destekleyen dış kaynak kurumaya başlıyor, ülkelerin paraları dolar, Avro gibi uluslararası paralar karşısında hızla zayıflamaya başlıyor. Bu dış kaynağı yeniden kazanmak (“Carry trade” olanağını açık tutmak), ulusal parayı korumak için, merkez bankaları, bir taraftan faiz artırımına gidiyor, diğer taraftan döviz rezervlerini kullanmaya başlıyor.

Faiz artırımı, ülke ekonomisi üzerinde daraltıcı etki yaparken döviz rezervleri azalmaya, ithal malların fiyatları, enflasyonist bir baskı yaratarak artmaya devam ediyor.

Bu koşullarda uluslararası mali sermayenin dikkatleri cari açık, borç ödeme kapasitesi, enflasyon riski üzerinde; talepleri de işçi ücretlerinin azaltılması, toplumsal harcamaların kısılması, ülkenin kaynaklarının uluslararası sermayeye aktarılması üzerinde yoğunlaşıyor. Kısacası mali sermaye, halkından alacak bana vereceksin diyor. Bu talebin bir de siyasi boyutu olduğundan, meşruiyeti zayıf ya da zayıflamakta olan hükümetlerin ekonomilerinden sermaye çıkışı daha da hızlanıyor. Böylece, mali kriz siyasi krizi, siyasi kriz de mali krizi beslemeye, GP’nin ekonomilerini “yöneten” hükümetler, siyasi seçkinler, kendi kuyruğunu yiyerek yaşamaya çalışan bir yılana benzemeye başlıyor.

Kapitalizmin ‘ebedi’ döngüsü

Bugünlerde yaşanmakta olan süreç aslında, yeniden yaşanmakta olan bir süreç. Biraz da “sende bu ense bunda da bu para varken...” diyen fıkrayı anımsatıyor. Gelin 1970’lerin başına gidelim:

1950’den sonra istikrarlı büyüme bitmiş (Fordist rejim tükenmiş, krizi başlamış). Dolar altından kopmuş, uluslararası döviz piyasaları oluşuyor. Bir petrol krizi, Avrupa’da hızla büyüyen dolar hesapları, merkez ülkelerde çok sert, eşzamanlı bir resesyon (stagflasyon) var. Merkezde yatırım olanakları azalan sermaye hızla çevre ülkelere gidiyor. Çokuluslu Şirketler, çevre ülkelerde aşırı borçlanma olgusu, borç balonu oluşmaya başlıyor. Bu balon 1980’lerin başında patlayarak “borç krizi” yaratıyor. Merkezde neoliberalizm başlarken sermaye merkeze geri dönüyor. Borsalar hızla yükseliyor. Yeni bir balon bu kez merkezde oluşuyor, 1987’de patlıyor.

Neoliberalizm çevre ülkelerin piyasalarını açmaya başlıyor, “yükselen piyasalar”, “küreselleşme” kavramı söyleme giriyor. Sermaye yeniden çevreye doğru hareket halinde... Yolda 1994 Meksika, Türkiye krizleri, sıcak para kavramı... Yeni balonlar oluşuyor, patlıyor: 1997- 99 Asya, Latin Amerika, Rusya krizleri... Sermaye hızla merkeze dönüyor ama kısa sürede oluşan borsa balonları patlıyor, sert bir resesyon başlıyor, “9/11” olayıyla daha da derinleşiyor; 1970’lerin başından bu yana ötelenen “aşırı birikim”, “fazla kapasite” sorunu birden görünür oluyor.

ABD bir imparatorluk projesine başlar, Afganistan ve Irak’ı işgale hazırlanırken 1929 Büyük Bunalımı anımsamıyor. Başta ABD Merkez Bankası olmak üzere, gelişmiş ülkelerin merkez bankaları, faizleri sıfır düzeyine çekiyor, para musluklarını açıyor, “kapitalizmin tarihinin en büyük mali genişlemesi” başlıyor, kredi-faiz türev piyasasının hacmi 890 trilyon dolara ulaşıyor. Bankacıların Kurumu IIF’nin 2006 sonunda yayımladığı bir rapor, 2006 yılında dengelerin hızla bozulmakta olduğunu gösteriyor. ABD Merkez Bankası, yatırım bankalarını uyarıyor, risklerin hesaplanamaz hale geldiğini vurguluyor. Ancak “tren” yavaşlayamıyor. Kredi balonu patlıyor, mali kriz ve “büyük durgunluk” başlıyor.

Kurtarma paketleri, sonra niceliksel genişleme derken mali sermaye, durgunlukla boğuşan merkez ülkelerden çevreye gidiyor. Çevrede koşullar yeniden bozulmaya başlayınca sermaye yeniden merkeze dönmeye çalışıyor. Ama merkezde durum parlak değil. Devletlerin mali krizi söz konusu, yeni bir köpük şişirmek olanaklı değil. Sanırım mali sermaye için artık “kaçacak” yer kalmadı... 2014 çok tehlikeli bir yıl olmaya aday!

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

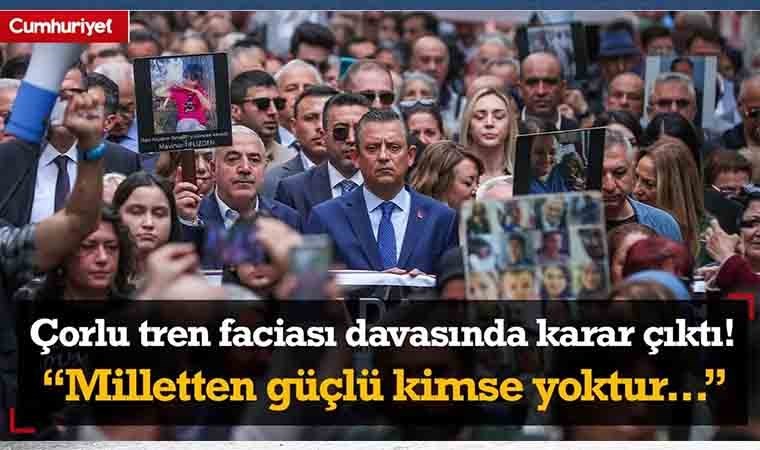

Çorlu tren faciası davasında 6 yıl sonra karar çıktı!

Çorlu tren faciası davasında 6 yıl sonra karar çıktı!

-

Beslenme çantalarının içi boş kaldı...

Beslenme çantalarının içi boş kaldı...

-

Böylesi görülmedi: Tavuk mu horoz mu?

Böylesi görülmedi: Tavuk mu horoz mu?

-

Özel yeni üye kampanyasını başlattı

Özel yeni üye kampanyasını başlattı

-

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

-

Erdal Sağlam'dan ekonomi analizi!

Erdal Sağlam'dan ekonomi analizi!

-

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

-

Özdağ'dan hükümete Dünya Bankası tepkisi

Özdağ'dan hükümete Dünya Bankası tepkisi

-

Meclis'te gerilim

Meclis'te gerilim

-

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

Tarım Bakanlığı'nda 'Suriyelilere kadro' iddiası

En Çok Okunan Haberler

-

Kepez Belediyesi'nde yeni başkan belli oldu

Kepez Belediyesi'nde yeni başkan belli oldu

-

‘Haddini bilsin, tepemin tasını attırmasın’

‘Haddini bilsin, tepemin tasını attırmasın’

-

Merkez Bankası faiz kararını açıkladı

Merkez Bankası faiz kararını açıkladı

-

AKP'li isimden istifa çağrısı!

AKP'li isimden istifa çağrısı!

-

Dilan ve Engin Polat çiftinin yargılandığı davada karar

Dilan ve Engin Polat çiftinin yargılandığı davada karar

-

'Kapıdan içeri sokmayın'

'Kapıdan içeri sokmayın'

-

Evlilikte şanslı olan 4 burç!

Evlilikte şanslı olan 4 burç!

-

Soylu geri mi dönüyor?

Soylu geri mi dönüyor?

-

Çorlu tren katliamı davasında karar!

Çorlu tren katliamı davasında karar!

-

Yunanistan'da gündem Samet Akaydin!

Yunanistan'da gündem Samet Akaydin!