Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Krizler ve Merkez Bankası

Ekonomik olayları, gelişmeleri izlemek, öngörülerde bulunmak, gereken önlemleri zamanında almak, ekonomik istikrarın sağlanmasına katkıda bulunmak, hükümetlere ekonomik konularda danışmanlık yapmak hatta uyarılarda bulunmak merkez bankalarının görevleri arasındadır. TC Merkez Bankası bu görevlerini ne ölçüde yerine getiriyor? Yakın geçmişi dikkate alarak irdelemeye, sorgulamaya çalışayım.

\nYıl 1993, cari işlemler açığı büyümüş, döviz kurlarında yükselme, devalüasyon beklentisi artmış; yapılması gereken kamu harcamalarını kısmak, vergi gelirlerini arttırmak, faiz haddini yükseltmek olduğu halde, zamanında önlem alınmıyor, aksine faizler düşürülerek krize adeta davetiye çıkarılıyor, benzetme yerinde ise yangına körükle gidiliyor. 1994 yılında da Türkiye, 1958 sonrası en şiddetli ekonomik krizini yaşıyor.

\nEtik açıdan, sosyal açıdan faize karşı olabilirsiniz; ancak faiz bir ölçü, kapitalist düzende bireysel kararlarda etkili bir araç oluyor. Yatırımcı karar verirken çeşitli yatırım araçlarının getirisine bakıyor. Günümüzde yabancı para artık yalnız yurtdışından mal ve hizmet alımı için talep edilmiyor. Yatırım, spekülasyon, borç alma, borç ödeme aracı olarak da kullanılıyor, talep ediliyor. Yabancı paranın getirisi kur artışı artı faiz geliridir. Eğer yatırımcının beklentisi, yabancı paranın getirisinin ulusal paranın faiz haddinden yüksek olacağı yönünde ise yabancı para talebi artıyor; kurlarda yukarıya doğru itici bir etki yaratıyor. Kurların yükseleceği beklentisi, özellikle açık pozisyonla çalışan bankalarla, büyük firmaların döviz alımlarını hızlandırıyor. Kurlar daha fazla yükselmeden açık pozisyonları kapatma çabası döviz alımına, adeta hücuma dönüşüyor. Beklenti, spekülatörleri de harekete geçiriyor. İthalat hızla artarken, ihracatta döviz getirme, ulusal paraya çevirme süreleri uzuyor. Tüm bu etkenler döviz arz ve talebi arasındaki dengesizliği, makası açıyor. Süreç yüksek oranlı devülasyon, ekonomik kriz, işsizlik, negatif büyüme, açıkçası ekonomik küçülme ile sonuçlanıyor.

\nÜlkede 2000-2001 krizinin, başlıca sorumlusu, şiddetlendiricisi IMF ile birlikte TCMB’dir. IMF’nin telkini ayartısı, aşılamasıyla (I) enflasyonu kontrol altına almada döviz çabası kullanılıyor, (II) bir tür sabit kur sistemine geçilerek, kurlar önceden açıklanıyor, (III) dolaşıma para çıkarılması TCMB’nin dış varlıklarının artışına bağlanıyor, (IV) TCMB’nin iç varlıkları, verebileceği krediler sınırlanıyor.

\nBu özetin ortaya koyduğu gibi, sürekli dış açık veren bir ekonomide, döviz çapası, sabit kur sistemi büyük hata; ayrıca para politikası etkisiz hale getiriliyor; TCMB’nin kriz anında dahi likiditenin, kredinin son kaynağı olma işlevi elinden alınıyor. Likidite krizi, faizlerin aşırı yükselmesi, bu sınırlamaların sonucu oluyor. TCMB, sabit kurdan dalgalı kura geçmeden bir gün önce, politika değişikliği hükümetçe karara bağlanırken 5 milyar dolar üzerinde dövizi dört bankaya satarak, terim yerinde ise barutunu da tüketiyor. Bazı çevre ve kişilere o zamanki TL değerinde trilyonları aşan havadan inme kârlar sağlanıyor.

\nTCMB, 2008/2009 krizinde, ondan önceki kriz dönemleri yönetimlerine kıyasla kanımca daha başarılıdır. En azından krizi derinleştirecek uygulamalardan kaçınmıştır.

\nYaklaşan kriz konusunda TCMB’nin tutumu iki açıdan eleştirilebilir: (I) Faiz indirimi, (II) döviz satışı... Sıfır reel faiz, etik açıdan istenebilir. Ancak günümüz kapitalist düzeninde faizin bir araç olarak kullanılması gerekiyor. Cari işlem açığının büyüdüğü, devalüasyon beklentisinin arttığı, mevduatın en az üçte birinin döviz tevdiat hesabı olduğu bir ekonomide faiz indirimi yapılamaz. İndirim, yatırım aracı olarak dövize talebi arttıracağı gibi, dövizin ulusal paraya çevrilmesini de kısıtlar. Kimse değeri yükselecek dövizini satarak, faizi düşük ulusal paraya çevirmez. Düşük faizle kredi alanlar da döviz yatırımına yönelebilirler.

\nMerkez bankaları, geçici nedenlerle, spekülatif saikle kambiyo piyasalarında dalgalanma oluyorsa piyasalara müdahale etmelidir.

\nYapısal nedenlerle açık veriliyorsa, döviz satmak yoluyla piyasayı düzenlemeye kalkışmak ise hatadır. Kriz anında barutu bitmiş bir merkez bankası sadece krizi şiddetlendirir.

\n\nYazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Türkiye'deki sağlık sistemi ne durumda? Mersin Tabip Oda

Türkiye'deki sağlık sistemi ne durumda? Mersin Tabip Oda

-

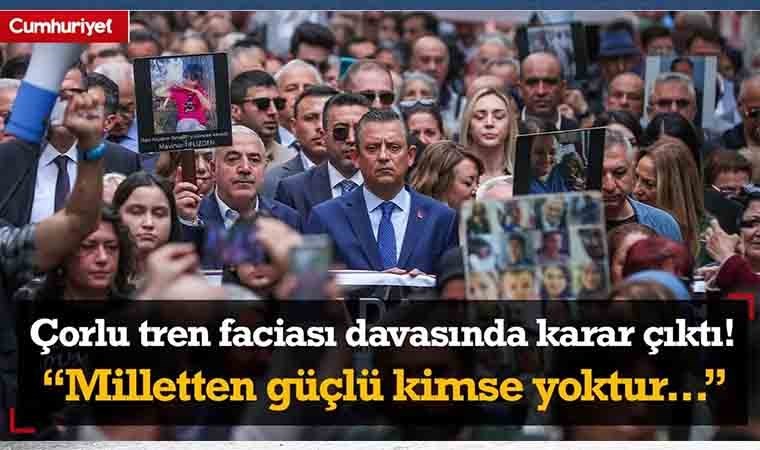

Çorlu tren faciası davasında 6 yıl sonra karar çıktı!

Çorlu tren faciası davasında 6 yıl sonra karar çıktı!

-

Beslenme çantalarının içi boş kaldı...

Beslenme çantalarının içi boş kaldı...

-

Böylesi görülmedi: Tavuk mu horoz mu?

Böylesi görülmedi: Tavuk mu horoz mu?

-

Özel yeni üye kampanyasını başlattı

Özel yeni üye kampanyasını başlattı

-

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

-

Erdal Sağlam'dan ekonomi analizi!

Erdal Sağlam'dan ekonomi analizi!

-

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

-

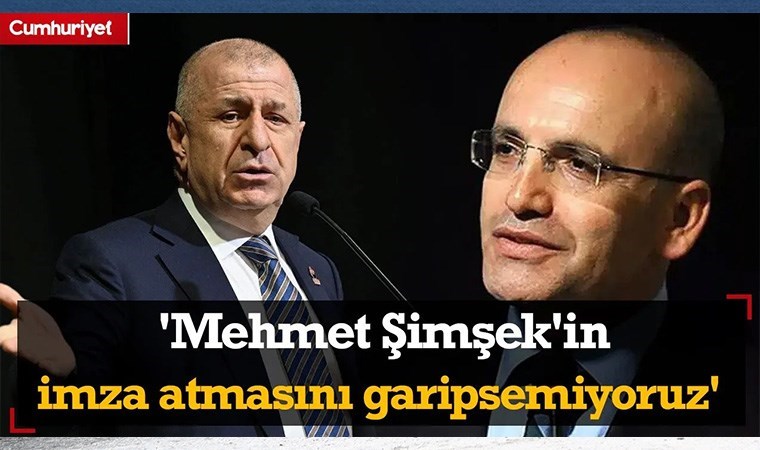

Özdağ'dan hükümete Dünya Bankası tepkisi

Özdağ'dan hükümete Dünya Bankası tepkisi

-

Meclis'te gerilim

Meclis'te gerilim

En Çok Okunan Haberler

-

Kurultay sonrası üst düzey istifa

Kurultay sonrası üst düzey istifa

-

AKP İstanbul'u kapatıyor!

AKP İstanbul'u kapatıyor!

-

Özel-Erdoğan görüşmesinin tarihi netleşti

Özel-Erdoğan görüşmesinin tarihi netleşti

-

Kadıköy’de Tacettin Kutay'ın kızına sözlü taciz iddiası

Kadıköy’de Tacettin Kutay'ın kızına sözlü taciz iddiası

-

CHP'den yurttaşlara çağrı

CHP'den yurttaşlara çağrı

-

Gram altında zirve için rakam verildi

Gram altında zirve için rakam verildi

-

Murat Kurum'a 'yeni görev' iddiası

Murat Kurum'a 'yeni görev' iddiası

-

Zeynep Bastık'ın doğum gününde aldığı ücreti açıkladı!

Zeynep Bastık'ın doğum gününde aldığı ücreti açıkladı!

-

'Ferdi Tayfur' videosuna ilişkin açıklama

'Ferdi Tayfur' videosuna ilişkin açıklama

-

Acun Ilıcalı yeni takımını duyurdu

Acun Ilıcalı yeni takımını duyurdu