Yazarlar Günün Köşe Yazıları Spor Konuk Yaşam Tüm Yazarlar

Mali Sermayenin Kıskacında…

“Büyük durgunluk” devam ederken, geçen hafta borsa indeksleri rekor düzeylerde dolaşıyordu. Mali krizin ardından yerleşen “büyük durgunluk”, mali sermayenin gereksinimlerine öncelik veren neoliberal modelin artık işlemediğini, büyüme değil daralma getirdiğini ortaya koydu. Mali piyasaların baskısı, “şantajı” yeni bir model arayışlarını bloke ediyor.

Pazartesi yazımda, bu soruna Yunanistan’ın krizi bağlamında değinmiştim. Şimdi bakış açımı, geçen hafta yayımlanan IMF raporu, OECD açıklamaları, Yükselen Piyasaların Ekonomilerine (YPE) ilişkin yeni bulguların ışığında genişletmeye çalışacağım.

‘Uzun dönemli düşük büyüme’

Geçen hafta IMF Dünya Ekonomisine Bakış raporunun 3’üncü (Nereye gidiyoruz) ve 4’üncü (Özel yatırımlarda duraklama) bölümlerine yönelik bir güncellenme yayımlandı. 3’üncü bölüm dünya ekonomisinin potansiyel altı bir büyüme trendi sergilediğini gösteriyor. 4’üncü bölüm özel sektör yatırımlarında ciddi bir gerilemeye işaret ediyor. IMF Başkanı Lagarde, yaptığı açıklamada, dünya ekonomisinde “uzun dönemli bir düşük büyüme riski olduğunu” savundu.

Yine geçen hafta, ABD’de beklenenden daha kötü çıkan istihdam verilerinin yanı sıra, Hazine Bakanlığı, Kongre için hazırladığı yarıyıllık raporda, dünya ekonomisinde dengesizliklerin artmakta olduğuna işaret ediyordu (Financial Times, 09/04). Rapor dünya ekonomisinde talep yetersizliği ve deflasyon riskine değiniyor, özellikle de Almanya ve Japonya’nın para politikalarına çok fazla dayandığından, talebi canlandıracak maliye politikalarından uzak durmaya devam ettiğinden yakınıyordu.

Financial Times’ın aktardığına göre geçen hafta, üç araştırma kurumunun (Capital Economics, Markit Economics, NowCast Economics) açıkladığı bulgular iki olguya işaret ediyordu. YPE 2009 resesyonundan bu yana en düşük büyüme hızlarını sergiliyorlar. İkincisi 2009’da, YPE dışsal bir şokun etkisiyle sarsılıyordu, “bu kez yavaşlama esas olarak içsel etkenlerden kaynaklanıyor”. Capital Economics’ten Niel Shering, “bu momentum yavaşlamasının 10 yıldan fazla sürebileceğini” düşünüyor. The American Interest’te yazan Bruce Johnes da “BRICS köpüğünün patlamaya başladığını” iddia ediyordu (09/04).

Genelde iyimser yorumlar yapan The Economist bile, bu hafta Avrupa Birliği ekonomisinde başladığı iddia edilen toparlanmaya ilişkin “Çok fazla heveslenmeyin” diyor, Avrupa Merkez Bankası’nın parasal genişleme programına karşın, “bankalardan firmalara kredi akışının artmadığına, aksine gerilemeye devam ettiğine” dikkat çekiyordu. OECD de geçen hafta yaptığı bir açıklamada, önde gelen ekonomilerde göstergelerinin bir yavaşlamaya işaret ettiğine dikkat çekti (Wall Street Journal, 09/04).

‘Eğer mümkünse rica etsek...’

IMF Başkanı Lagarde’a göre mali sektör hâlâ yaralarını sarıyor; hükümetler büyümeyi artırıcı önlemler alamıyor, yaşlanan bir işgücü, düşmeye devam eden verimlilik, ağır borç yükü, yetersiz talep, “uzun dönemli düşük büyüme” ve mali kriz riskini arttırıyor.

Lagarde, yapılması gerekenler üzerine konuşurken, çok çarpıcı bir cümle kuruyor: “Bütçelerinde biraz ayıracak yer olan, ağır bir borç yükü taşımayan ülkeler, kısa dönemde talebi artıracak, altyapı yatırımlarını da kapsayacak harcamaları daha fazla yapmalılar.”

Lagarde’ın kurduğu bu cümle üzerine sayfalar döktürülebilir. Ancak yerimiz kısıtlı olduğundan şu boyutuna dikkat çekmekle yetineceğim. Lagarde, “bütçelerinde biraz ayıracak yer olan”, “ağır borç yükü olmayan” derken, çok açık bir biçimde “mali sermayenin koyduğu sınırları” anımsatıyor. Kısacası talebi artırıcı, yatırımları büyümeyi teşvik edici harcamaların kaderini mali sermayenin kaprisine tabi kılıyor.

Halbuki, reel faizlerin negatif olduğu bir dünyada, yatırım yapmak, iş yaratmak, uzun dönemli bir yol çizmek için borçlanmanın maliyeti devletler açısından her zamankinden daha düşük değil mi? Ancak, hükümetleri tutsak alan, dahası her türlü düzenlemeye direnerek yeni bir mali krizi hazırlayan (Bkz: How Wall Street Captured Washington. Reuters, 09/04) mali sermayenin, borsaların ve bankaların öncelikleri buna izin vermiyor.

Yazarın Son Yazıları Tüm Yazıları

Günün Köşe Yazıları

Video Haberler

-

Türkiye'deki sağlık sistemi ne durumda? Mersin Tabip Oda

Türkiye'deki sağlık sistemi ne durumda? Mersin Tabip Oda

-

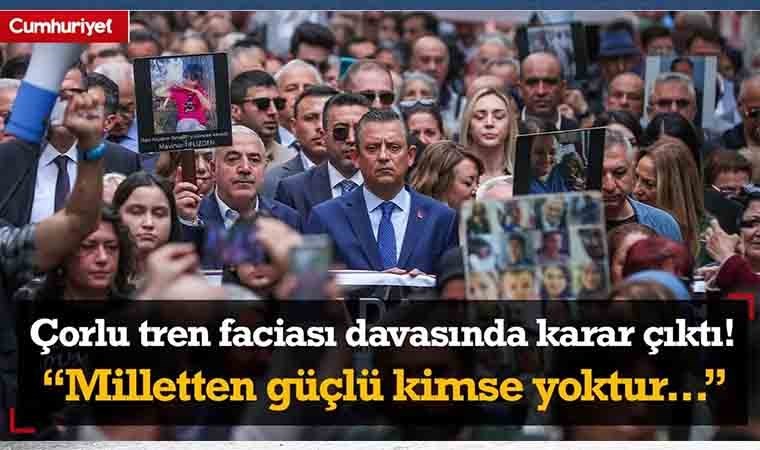

Çorlu tren faciası davasında 6 yıl sonra karar çıktı!

Çorlu tren faciası davasında 6 yıl sonra karar çıktı!

-

Beslenme çantalarının içi boş kaldı...

Beslenme çantalarının içi boş kaldı...

-

Böylesi görülmedi: Tavuk mu horoz mu?

Böylesi görülmedi: Tavuk mu horoz mu?

-

Özel yeni üye kampanyasını başlattı

Özel yeni üye kampanyasını başlattı

-

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

Bugün 23 Nisan! Arşiv görüntüleriyle Meclis'in açılışı..

-

Erdal Sağlam'dan ekonomi analizi!

Erdal Sağlam'dan ekonomi analizi!

-

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

Belediye başkanı 'sıkıntı olmayan belediyemiz yok' dedi

-

Özdağ'dan hükümete Dünya Bankası tepkisi

Özdağ'dan hükümete Dünya Bankası tepkisi

-

Meclis'te gerilim

Meclis'te gerilim

En Çok Okunan Haberler

-

Kayyum rektörün paylaşımına tepki

Kayyum rektörün paylaşımına tepki

-

Öğrenilmesi en zor dili açıkladı

Öğrenilmesi en zor dili açıkladı

-

Milletvekili sayısı artacak

Milletvekili sayısı artacak

-

Taksim bombacısı için karar çıktı

Taksim bombacısı için karar çıktı

-

Özgür Özel 'kırmızı motosiklet' sözünü tuttu

Özgür Özel 'kırmızı motosiklet' sözünü tuttu

-

'Asla yalnız yürümeyeceksin'

'Asla yalnız yürümeyeceksin'

-

Kapısı açık seyreden otobüsten böyle düştü!

Kapısı açık seyreden otobüsten böyle düştü!

-

'Dükkânı kapat gel diyor'

'Dükkânı kapat gel diyor'

-

Perinçek’in danışmanı Adanur tutuklandı

Perinçek’in danışmanı Adanur tutuklandı

-

Kadınları 'çarşaf'a çağırdılar

Kadınları 'çarşaf'a çağırdılar